この記事では、2023年3月15日までに手続きが必要な、2022年に行った事業のe-Taxでの確定申告のやり方を解説します。

わたくし(えもんだ社長)は先日確定申告を終わらせましたが、初心者にはとても難解な手続きであったので、この記事で分かりやすく解説します。

e-Taxでの確定申告手続きのうち、以下の2種類を解説します。

- 税務署に出向いて利用者識別番号を取得して、自宅で確定申告。

(税務署に出向けば即日で利用者識別番号を取得可能) - すでに作成済みのマイナンバーカード(以下、マイナカード)を用いて、自宅で確定申告。

ご参考にしていただければ幸いです。

この記事では自身の体験をもとに記載していますが、一部記憶に頼っている記載などもあり、誤りなどが含まれる可能性があります。

実際に申告をする際には、ご自身の責任でお願いいたします。

「確定申告の手続きをする時間が無い」「もっと生産性のあることにエネルギーを使いたい」という人は、この記事を読まずに税理士の先生に相談するのも一つの手です。

こちらは友人も契約している評判のいいオススメの税理士です。お困りの方は遠慮なくご相談することをオススメします。

個人事業専門の格安節税コンサル税理士事務所

こちらに相談すれば、多くのフリーランスエンジニアは

節税額 > 税理士顧問料

となります。

フリーの方ならまずは無料見積もりを!

※契約時に「えもんだ社長のブログを見た」と言えば初月無料で顧問してもらえますので、お忘れなく!

執筆者のえもんだ社長は、ITエンジニア10年目、マイクロ法人経営歴5年目、個人事業は昨年開業の人物です。

詳細についてご興味お持ちの方は、以下の記事をご覧ください。

目次

e-Tax確定申告の概要

まずはとても難解なe-Tax確定申告について解説します。

確定申告で何をすればよいか分からない方は、必ず最初にこの概要をご覧ください!

いきなり確定申告やe-Taxやマイナカードなどで検索しても、各手続の詳細情報ばかりが見つかり、全体として何をすればいいのか分からない可能性が高いです。(体験談)

各用語とケース別に何が必要かを解説します。

熟読しても5分~10分で読める分量です。「全体像を把握している!」と自信がある方以外は、こちらをすべて読んで概要を理解しましょう!

利用者識別番号

税務署が個人事業主を識別するために用いる番号が、利用者識別番号です。

取得方法は、

- 税務署に出向いて取得する

- WEB上でマイナカードを用いて取得する

- WEB上でID/Passを設定し取得する

の3通りがあります。

それぞれでWEB上で出来る手続きが異なります。

特に3.のWEB上の手続きのみでの番号取得では本人認証が出来ない為、確定申告の手続きが完了しません。(別途本人認証が必要)

3.の利用者識別番号は、ハッキリ言ってほとんど役に立たない番号で、取得する意味はあまりありません。ご注意ください。

この記事の後半に、利用者識別番号の取得方法も含めた一連の手続きを紹介してあります。

マイナカード

皆さんご存じのマイナカードです。

こちらのカードには、マイナンバーの他、電子証明書が書き込まれているICチップも内蔵されています。

電子証明書とは何かを簡単に説明すると、以下の通りです。

- 主にインターネット上の手続きをする際に用いる、自身が何者かを証明するための証明書。

- KPI(公開鍵暗号基盤)インターネット全体で利用されているシステムにより、身元を保証している。

- 秘密鍵という文章を暗号化するための電子データを含む。

なお、マイナカードで用いられている秘密鍵は2048ビットで、スーパーコンピュータを用いても暗号解読は不可能と言われています。

それらの情報がICチップに書き込まれており、一般的にデータの悪用は困難です。

こちらはWEB上などで交付申請が出来ますが、申請してから交付まで1ヶ月以上かかり、(原則本人が)市区町村の役所にとりに行く必要があります。

当然ながら、この記事で解説しているマイナカード利用の確定申告は、すでに発行済みでないと2023年3月15日には間に合わない手続きになります。

マイナカードには反対意見もあり、個人情報漏洩を心配してカードを作成しない人も沢山いらっしゃいます。

(ICチップから情報を得ることが無理でも、データの管理がずさんであれば情報は漏洩します)

事実、過去に中国の業者に禁止されている業務の再委託をしたケースなど、情報漏洩につながる不正が発覚したことがありますし、今後もっと大きな事件が起こることもあり得ます。

それら賛成・反対意見を一通り検索したうえでご自身の判断で手続きをお願いいたします。

民間認証局の電子証明書

e-Taxで確定申告をしようとすると何かと目にする文言です。

上記で説明した電子証明書はマイナカード以外にも、民間の事業者からも取得することができます。

しかし、民間業者から電子証明書を取得すると、本人認証を含む数々の手続きが必要で、通常は毎月料金が発生します。

端的に言って、個人事業主の確定申告には贅沢すぎるサービスであり、全く考慮する必要がありません。

こちらの文言が出てきても気にしないようにしましょう。

確定申告書等作成コーナー

こちらは昔からある、国税庁の確定申告用のサイトです。

https://www.keisan.nta.go.jp/kyoutu/ky/sm/top#bsctrl

このサイトで申告してもe-Tax申告扱いにでき、青色申告特別控除額は65万円となります。

原則数字を手入力する必要がありますが、通常の規模の個人事業であればそこまで打ち込むデータも多くないので、データがそろっていれば半日もあれば終わります。

税務署で取得した利用者識別番号を用いても、マイナカードを用いても、こちらの確定申告書等作成コーナーで申告を完了させることができます。

e-Taxソフト(WEB版)

こちらも国税庁の確定申告用のサイトです。

https://clientweb.e-tax.nta.go.jp/UF_WEB/WP000/FCSE00001/SE00S010SCR.do

文字通りe-Taxでの申告となりますので、青色申告特別控除額は65万円となります。

確定申告書等作成コーナーとは違い、会計ソフトなどで出力した.xtxファイルをアップロードすれば、データの手入力はせずに申告が完了します。

しかし、税務署で取得した利用者識別番号だけでは手続きが完了せず、別途マイナカード(もしくは民間の電子証明書)が必要になります。

まとめ

表にすると以下の通りです。

| 本人認証方法 | 事前手続き | 利用サイト | 申告情報入力方法 | 利用可否 |

| 税務署で利用者識別番号を取得 | 税務署に出向いてID/Passを取得 (即日、平日昼間に30分ほど) |

確定申告書等作成コーナー | 会計ソフトなどを見てデータを手入力 | 〇 |

| e-Taxソフト(WEB版) | 会計ソフトから出力した.xtxファイルで自動入力 | △(別途マイナカードなどの電子証明書が必要) | ||

| マイナカード利用 |

申請後1ヶ月程で交付。 |

確定申告書等作成コーナー | 会計ソフトなどを見てデータを手入力 | 〇 |

| e-Taxソフト(WEB版) | 会計ソフトから出力した.xtxファイルで自動入力 | 〇 |

この記事で紹介するのは、

- 税務署で利用者識別番号を取得+確定申告書等作成コーナー

- (取得済みの)マイナカード+e-Taxソフト(WEB版)

の2通りです。

本人認証方法や利用サイトには他にもいくつか種類がありますが、マイナー過ぎるのでこの記事では取り扱いません。

【オススメ】概要:税務署で利用者識別番号を取得+確定申告書等作成コーナー利用

こちらの手続きは、平日8:30~17:00に税務署に出向く必要がありますが、身分証明書さえあれば手続きはすぐに完了し即日有効で、一般的に窓口はすいています。

(たいていの場合、税務申告窓口は大勢の人であふれていますが、利用者識別番号取得窓口はそこまで混んでいません)

すでにマイナカードをお持ちの方以外には、こちらの手続きをオススメいたします。

こちらの利用者識別番号は来年以降も利用可能です。

しかし、国税庁のホームページには「マイナカード普及までの暫定措置」という旨の記載もありました。

こちらの手続きがすぐになくなるとは思いませんが、来年以降この手続きが出来なくなる可能性も頭の片隅に入れておきましょう。

前提条件

- e-Taxの電子申告対象(青色申告控除額は65万円)

- 自宅PCで申告する。

- 事前準備として、平日8:30~17:00に所管の税務署に出向く必要あり

- 売上や経費など、申告する会計データの準備が完了している。

用意するモノ

- 身分証明書(詳細は後述)

- パソコン

- 申告する会計データ

手順解説:税務署で利用者識別番号を取得+確定申告書等作成コーナー利用

ぞれでは、税務署で取得した利用者識別番号を利用したe-Tax確定申告のやり方を解説します。

全体は以下の流れで進みます。

- 税務署に出向いて利用者識別番号を取得

- 会計ソフトで入力データを用意

- 確定申告書等作成コーナーで確定申告

1.税務署に出向いて利用者識別番号を取得

【すでにマイナカードで利用者識別番号を取得している方は?】

こちらの手続きを行うと発行済みの利用者識別番号に税務署で取得したID/Passが付与され、マイナカードとID/Passのどちらでもログイン可能となります。

マイナカードの個人情報漏洩が心配なので返納したい、でもe-Taxでの確定申告も続けたい、という方も本項の手続きで目的を達成できます。

しかし、役所の手続きは毎年変わります。来年以降マイナカードが必須となる可能性もあり得ますので、諸々考慮の上ご自身で判断をお願いします。

まずは税務署に出向いて利用者識別番号を取得する必要があります。

身分証明書が必要になります。注意事項などについては所管の税務署に直接電話して聞くのが一番です。

国税庁のホームページで所管の税務署を検索できます。

ご自宅の郵便番号を入力すれば税務署の電話番号も表示されるので活用しましょう。

https://www.nta.go.jp/about/organization/access/map.htm

ちなみに、えもんだ社長自身もこの手続きを行いましたが、税務署に入ってから手続きを完了して出るまでの所要時間は20分ほどでした。

あと、パスワードは自身で決めた英数字8文字以上です。あらかじめ決めておくのがいいでしょう。

2.会計ソフトで入力データを用意

まずは入力データを用意します。

会計ソフトによって違いますが、えもんだ社長が使っているMFクラウドの画面で簡単に説明します。

ホーム画面から『確定申告する』を選びます。

MFクラウド画面

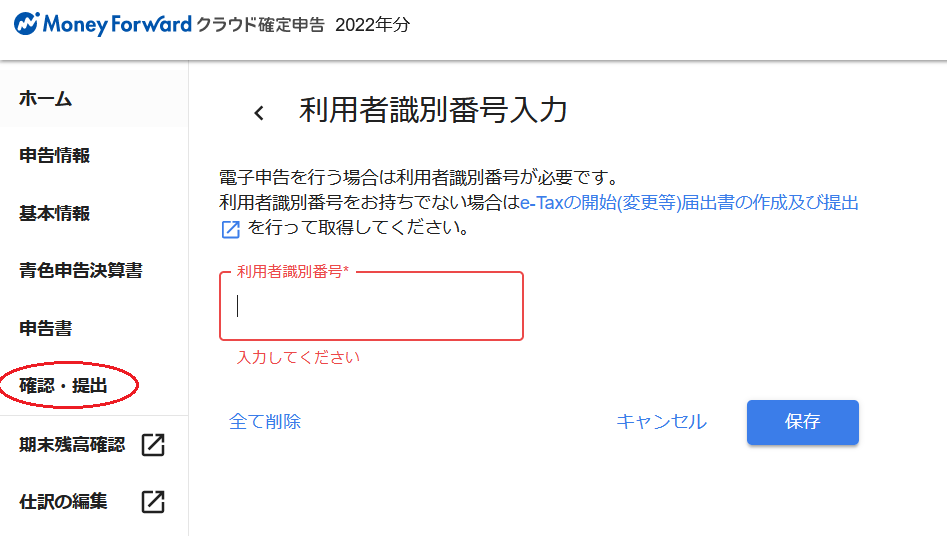

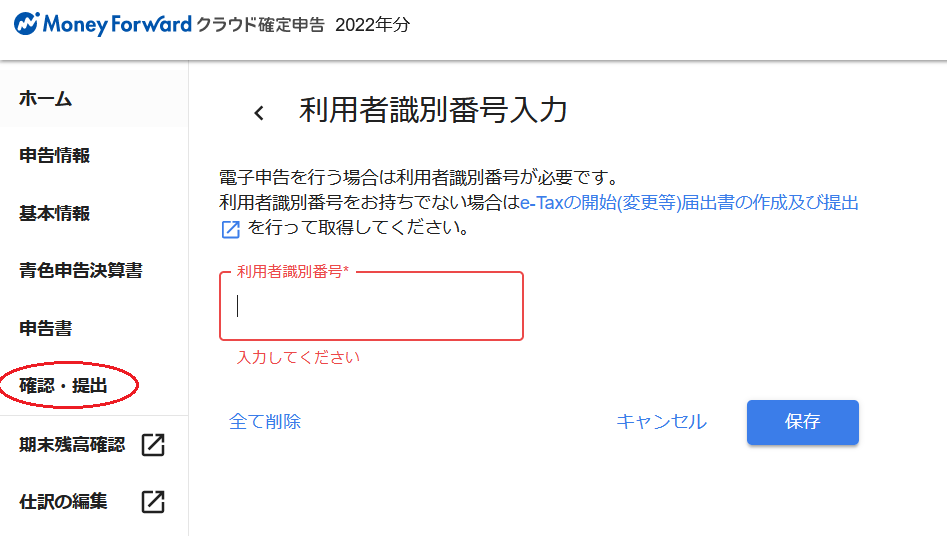

利用者識別番号は『確認・提出』→『利用者識別番号を入力』とクリックした先の画面で入力します。

※ここでは必須ではありませんが、のちのち何かと便利になるのでここで入力しておきましょう。

利用者識別番号入力

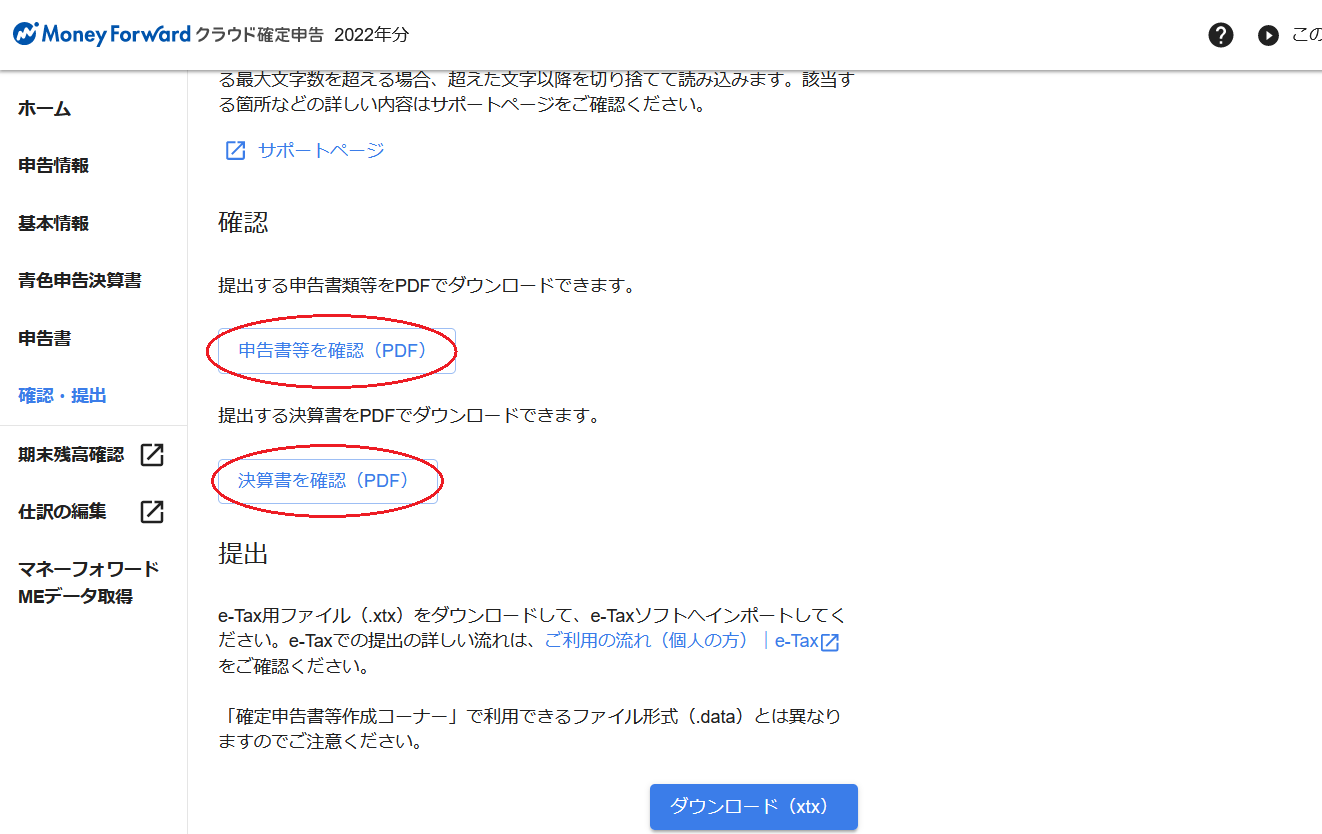

売上や経費などの情報を入力し終えて、確定申告にかかわる情報も入力し終わったら、提出・参照の為のPDFファイルを出力します。

PDFファイル出力

確定申告においては、こちらのPDFの他にも色々なファイルを扱うことになります。専用のフォルダを作成し格納しておきましょう。

確定申告書等作成コーナーで確定申告

確定申告書等作成コーナーに行きます。

https://www.keisan.nta.go.jp/kyoutu/ky/sm/top#bsctrl

この手続きはとても長い手続きになります。

作成コーナーには随所に『入力データを一時保存する』という項目がありますので、適宜データを保存しておきましょう。

ブラウザで操作をしますが、PCフリーズや誤ってブラウザを閉じた場合などにデータが損失してしまうので、こまめに一時保存をすることをオススメします。

確定申告書等作成コーナー-作成開始

『作成開始』をクリックします。

確定申告書等作成コーナー-ID・パスワード方式

『ID・パスワード方式でe-Tax』をクリックします。

確定申告書等作成コーナー-利用規約同意

パソコンンの環境や利用規約を確認し『利用規約に同意して次へ』をクリックします。

確定申告書等作成コーナー-利用者識別番号などの入力

前項で取得した利用者識別番号と暗証番号を入力し『次へ』をクリックします。

確定申告書等作成コーナー-住所等の情報の確認・訂正

情報確認画面が出ます。ご自身の情報で間違いなければ、最下部の『申告書などを作成する』をクリックします。

半角文字が入力されているとエラーではじかれます。修正箇所が強調表示されますので、指示に従って修正しましょう。

確定申告書等作成コーナー-作成申告書等の選択

『令和4年分の申告書等の作成』をクリックするとメニューが表示されるので『決算書・収支内訳書(+所得税)』を選びます。

次の画面では特に内容はないので『次へ進む』をクリックします。

確定申告書等作成コーナー-作成する決算書・収支内訳書の選択

『青色申告決算書』を選択して『次へ進む』をクリックします。

青色申告決算書(現金発生主義用)というのは、事前に届け出が必要な特殊な決算書です。ほとんどの人は関係ありません。

確定申告書等作成コーナー-青色申告決算書の種類選択

『営業など所得がある方』を選びます。

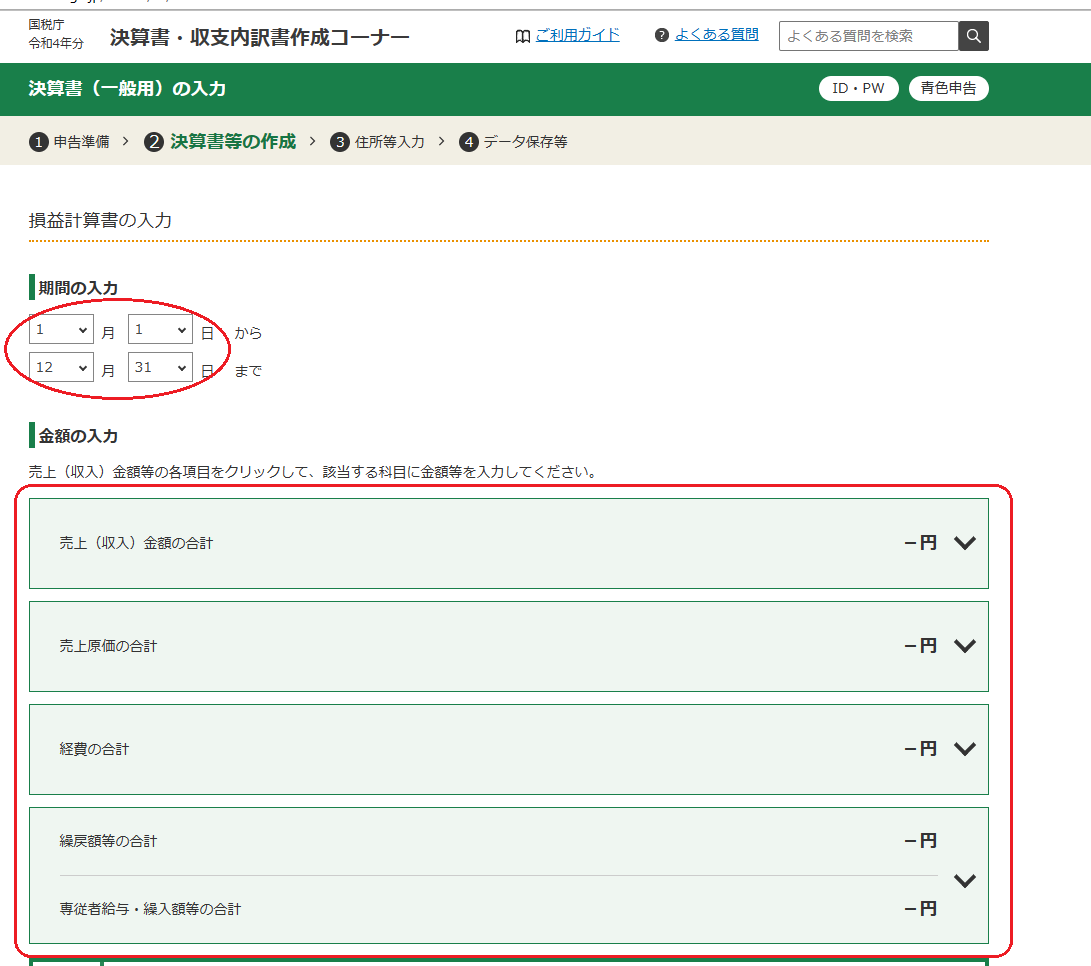

確定申告書等作成コーナー-決算書(一般用)の入力

- 期間の入力で期間を指定します。昨年開業したのであれば『〇月〇日から』の部分を変更します。

- 金額を入力します。会計ソフトで出力した損益計算書の数字を入力していきます。

- 入力し終わったら、最下部の『次へ進む』をクリックします。

確定申告書等作成コーナー-青色申告決算書の種類選択(入力後)

再び『青色申告決算書の種類選択』画面に戻ります。

- 入力した数字が反映されていること

- 『青白申告特別控除前の所得金額』が会計ソフト出力データと一致していること

を確認出来たら、最下部の『次へ進む』をクリックします。

農業や不動産の所得がある方はそちらをクリックし、営業等所得と同じ要領で入力してください。

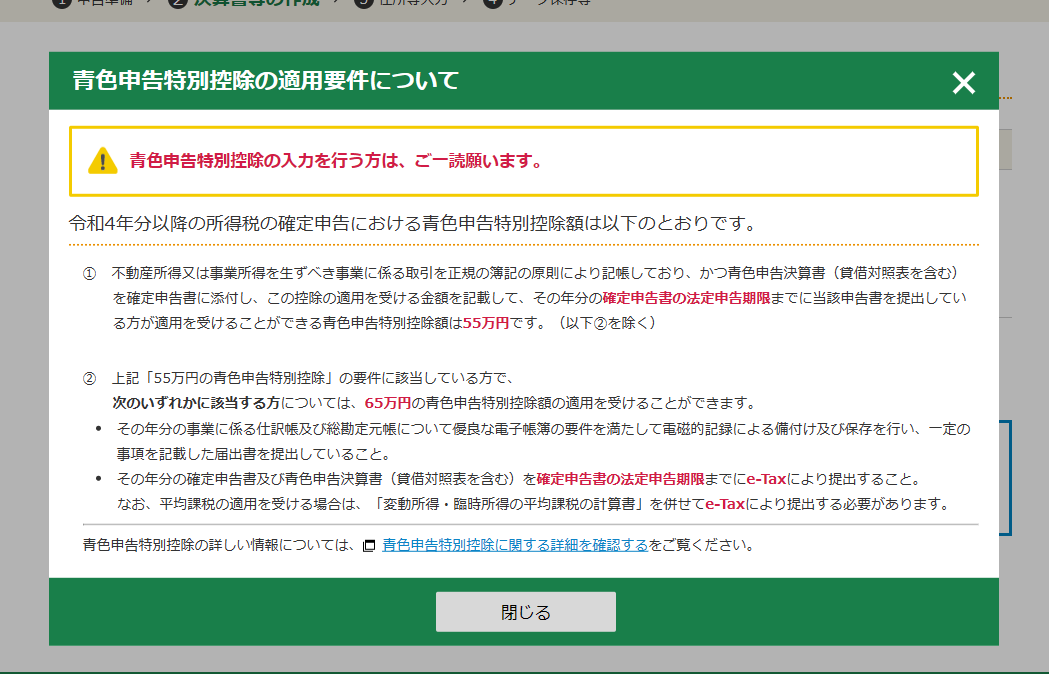

青色申告特別控除の適用要件について

注意事項が表示されますが、そのまま『閉じる』で大丈夫です。

確定申告書等作成コーナー-青色申告特別控除の入力

- 65万円

- いいえ

- はい

と選択し最下部の『次へ進む』をクリックします。

『優良な電子帳簿の要件』は、とても厳しい要件ですので、個人事業で満たすことはほぼありません。

特殊な手続きをしている方以外は「いいえ」が正解です。(65万円の控除は受けられます)

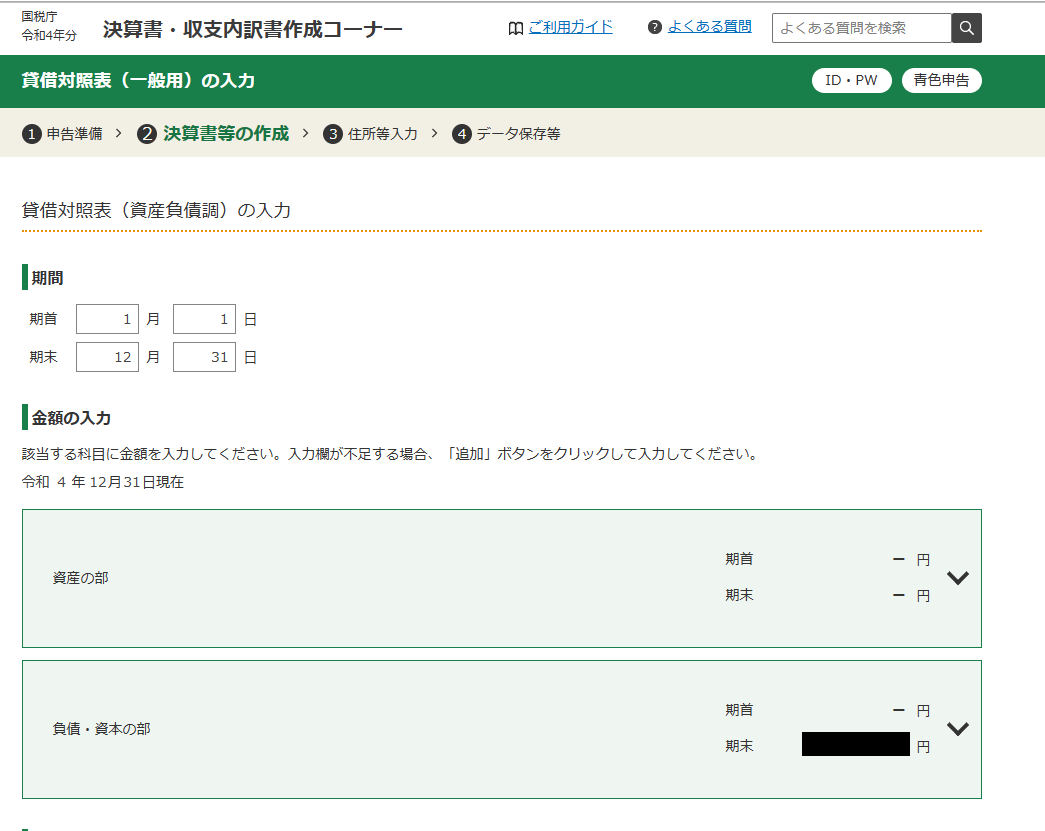

確定申告書等作成コーナー-貸借対照表(一般用)の入力

前述の「決算書の入力」と同じ要領で『期間』と『金額の入力』を入力します。

貸借対照表も会計ソフトで出力されるので、記載の数字をそのまま入力しましょう。

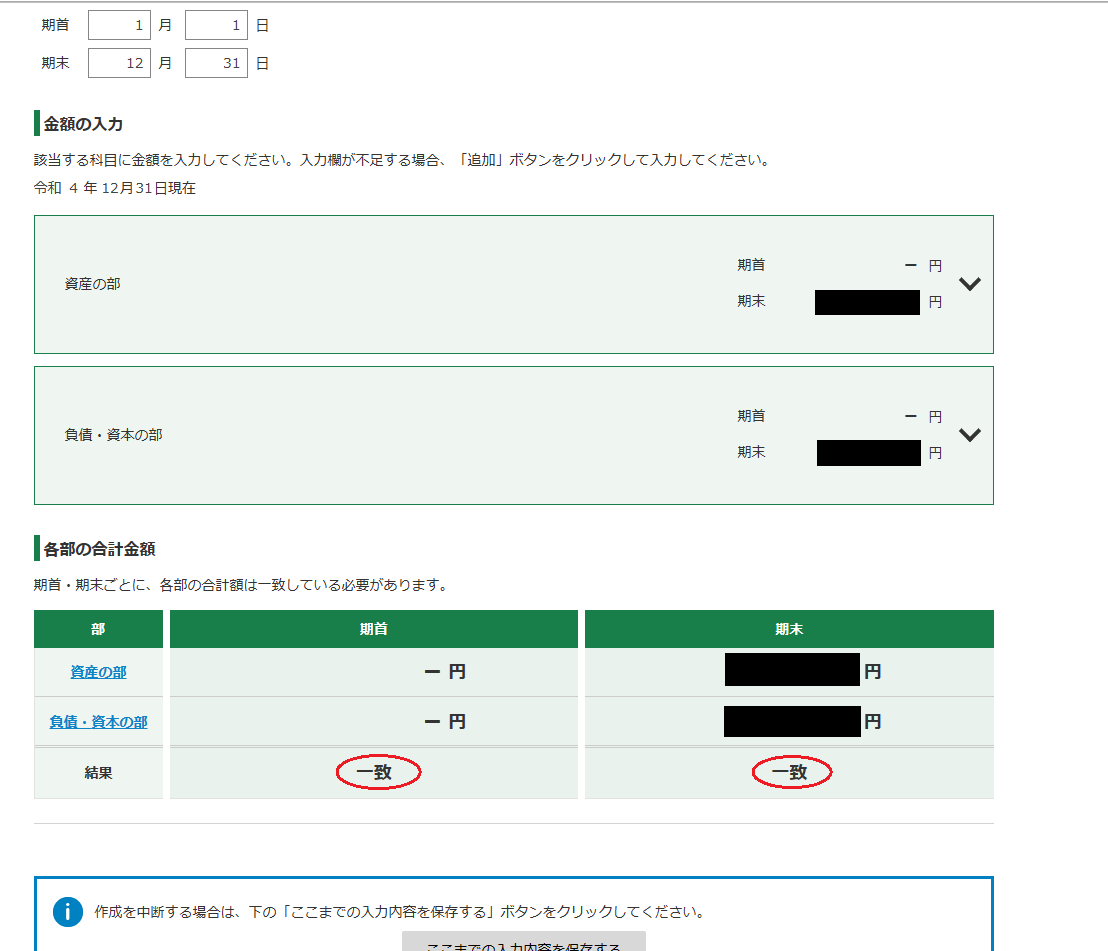

確定申告書等作成コーナー-貸借対照表(一般用)の入力(入力後)

正しく入力できると、上記の様な『一致』という表示が出ます。

会計ソフト出力データの数字と相違が無ければ、最下部の『次へ進む』をクリックします。

確定申告書等作成コーナー-所得金額の確認

「所得金額の確認」画面が出ます。青色申告特別控除額が650,000円になっていることを確認しましょう。

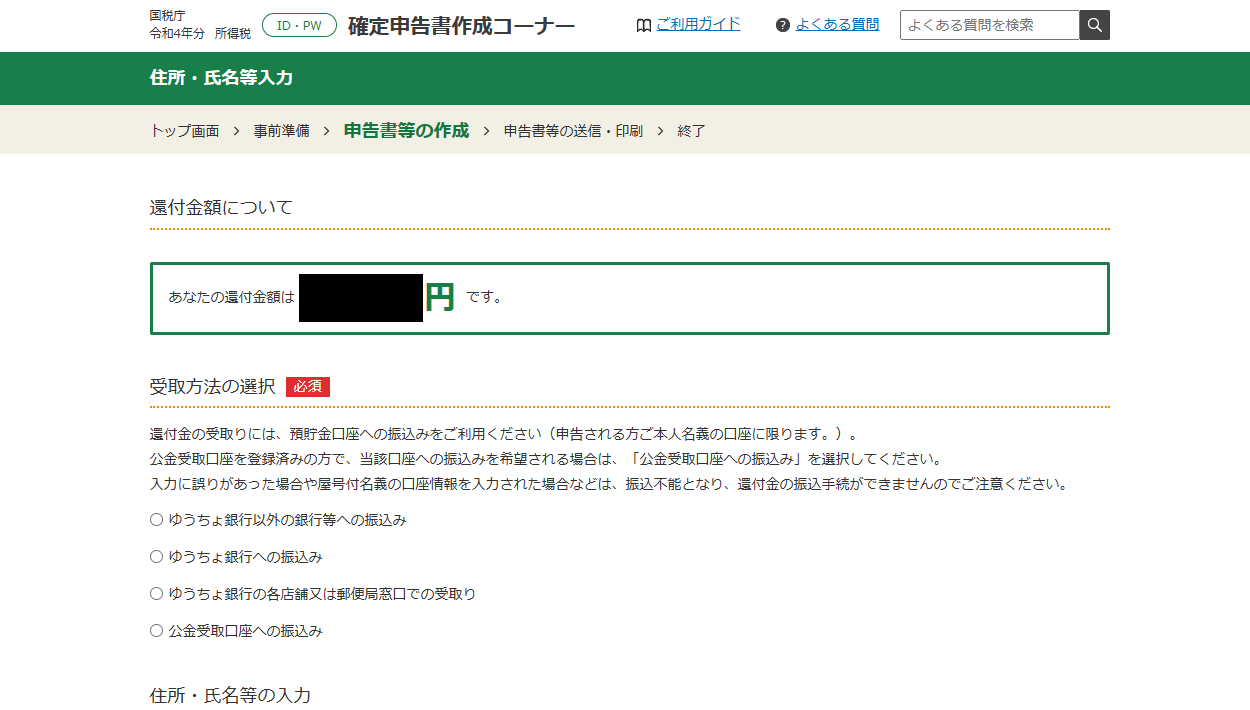

確定申告書等作成コーナー-住所・氏名などの入力

再び「住所・氏名などの入力」画面が出ます。

住所は最初に入力したものが入っていますので確認だけで十分ですが、税務署の整理番号や提出年月日などで分かるものがあれば入力しましょう。

入力を終えたら最下部の『次へ進む』をクリックします。

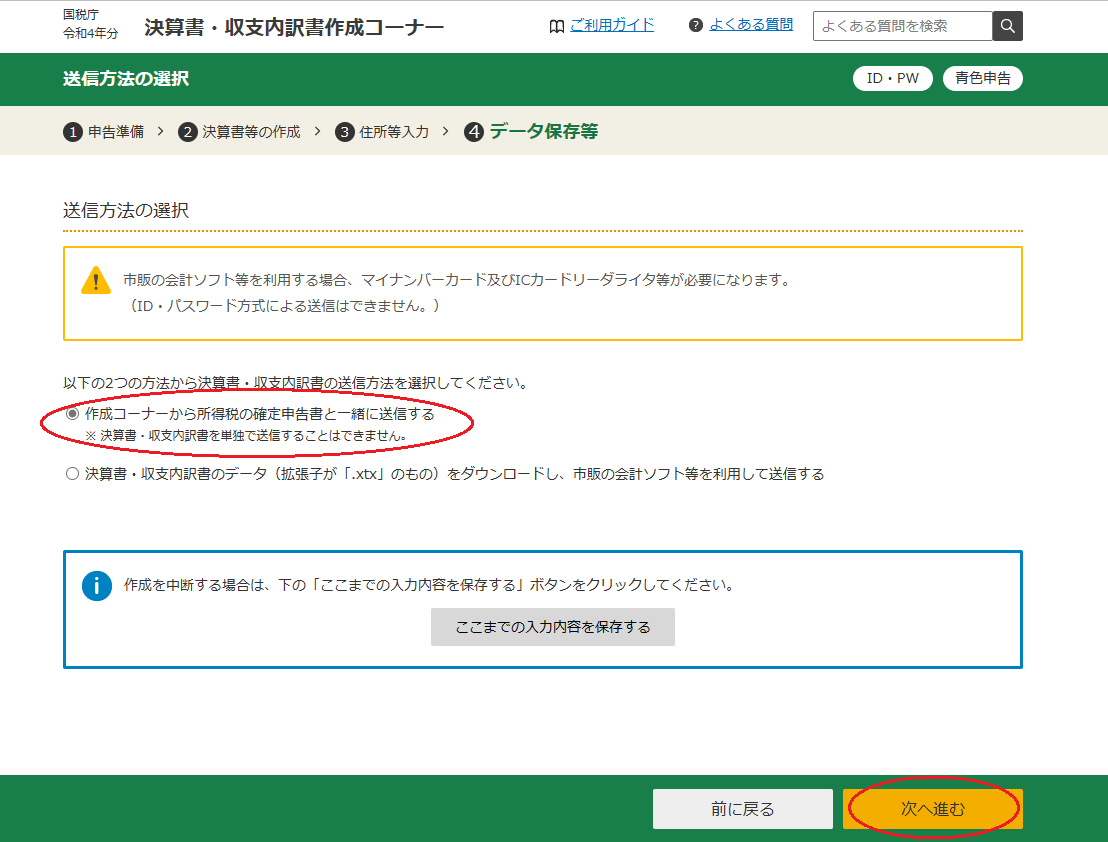

確定申告書等作成コーナー-送信方法の選択

送信方法を選びます。初期値の『作成コーナーから所得税の確定申告書と一緒に送信する』が選択されていることを確認し『次へ進む』をクリックします。

確定申告書等作成コーナー-電子申告などデータ内容確認(決算書等)

申告内容の確認画面が出ます。PDFファイルを出力できるので、会計ソフトのデータとは別に保存しておきましょう。

確定申告書等作成コーナー-電子申告などデータ内容確認後の作業について

このまま申告するので『所得税の申告書作成はこちら』をクリックします。

『入力した情報を引き継いで、所得税の確定申告書を作成しますか?』というポップアップが出るので『はい』をクリックします。

「消費税の申告」は開業初年度の確定申告では不要です。

この記事でも割愛いたします。

確定申告書等作成コーナー-引継ぎ情報などの確認

先ほど入力した金額が表示されています。

そのまま『所得税の申告書の作成画面へ』をクリックします。

確定申告書等作成コーナー-送信方法の選択

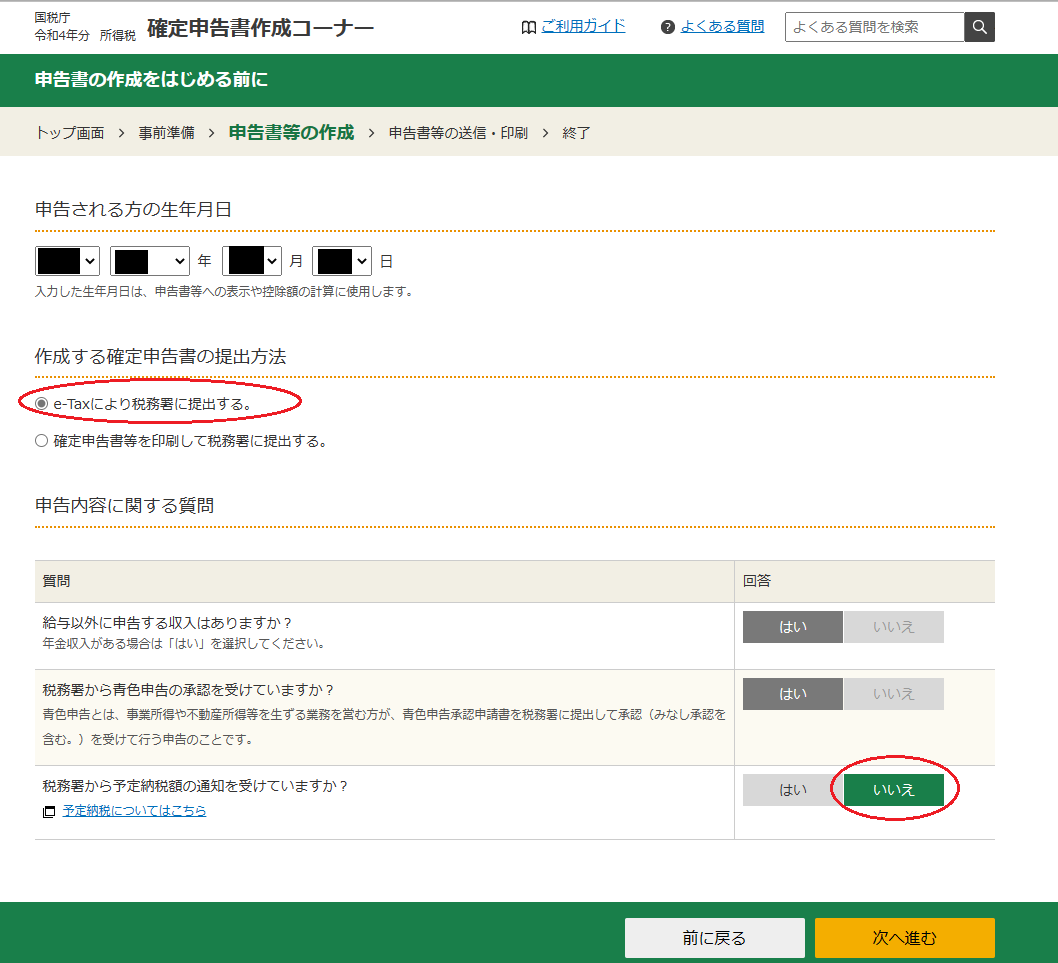

確定申告書等作成コーナー-申告書の作成を始める前に

- 生年月日:(入力済み)

- e-Taxにより税務署に提出する:(初期値)はい

- 税務署から予定納税額の通知を受けていますか?:(開業初年度の場合)いいえ

を入力して『次へ進む』をクリックします。

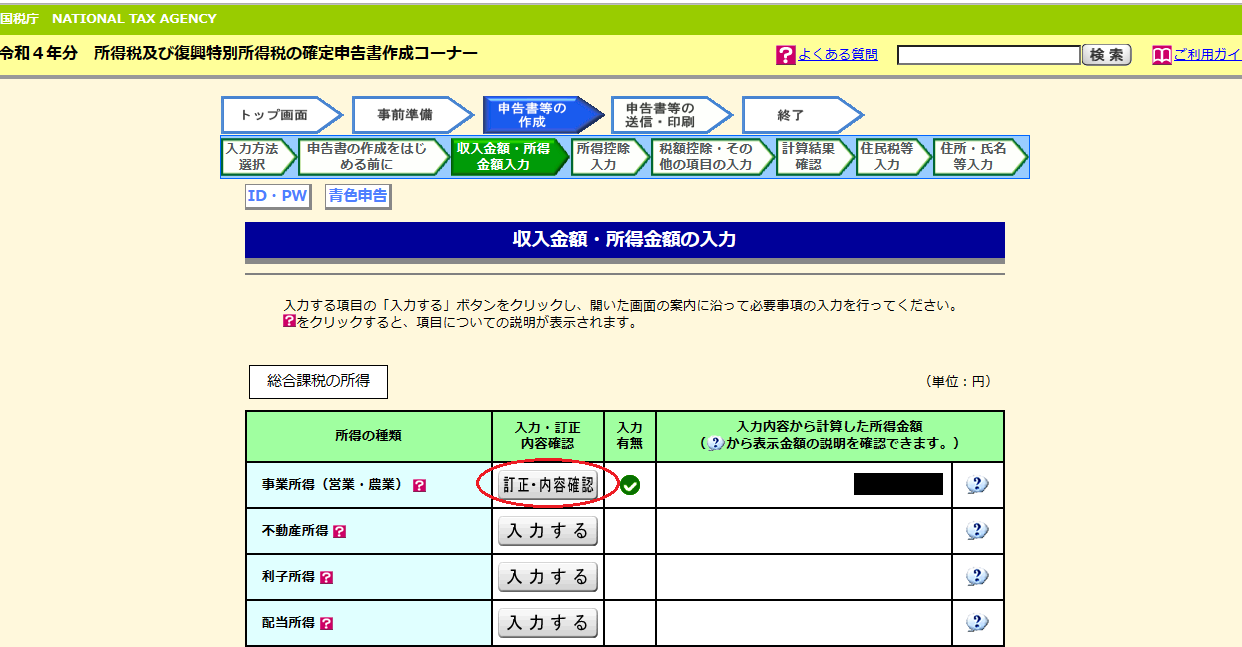

まずは「帳簿の種類の指定」と「源泉徴収の入力」を行います。

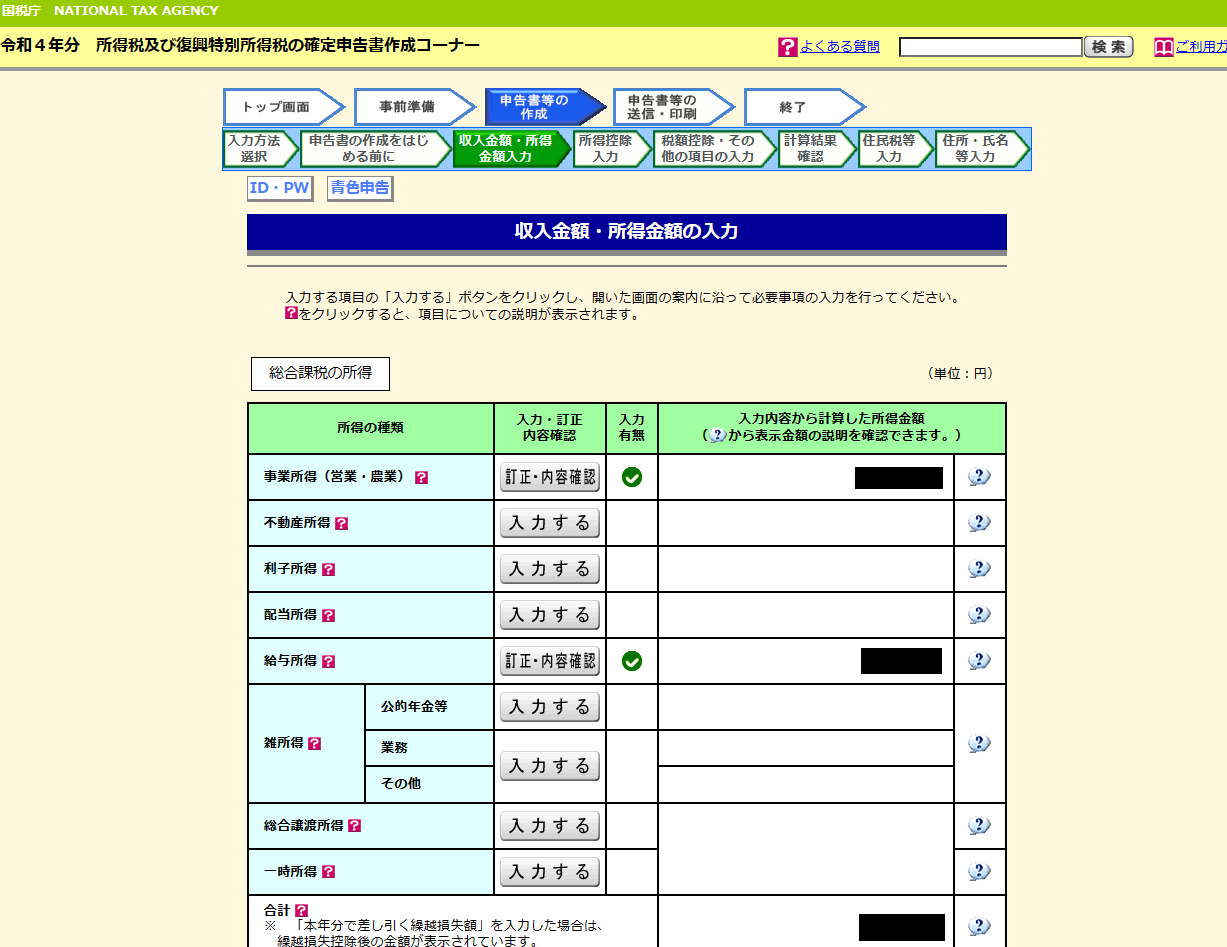

確定申告書等作成コーナー-収入金額・所得金額の入力01

事業所得(営業・農業)の右にある『訂正・内容確認』をクリックします。

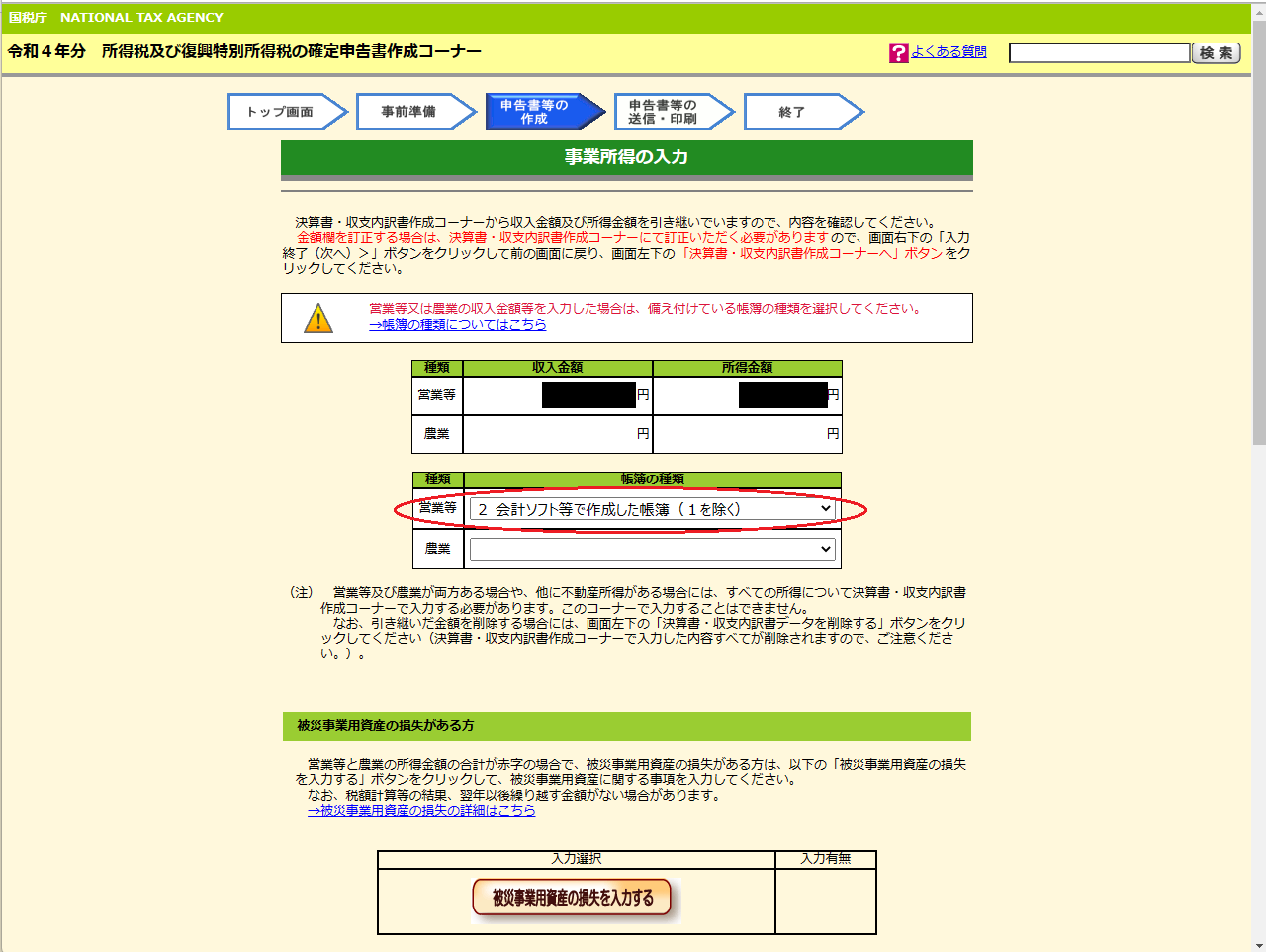

確定申告書等作成コーナー-帳簿の種類

こちらの項目で『2 会計ソフトなどで作成した帳簿(1を除く)』を選択します。

そのまま下にスクロールし、

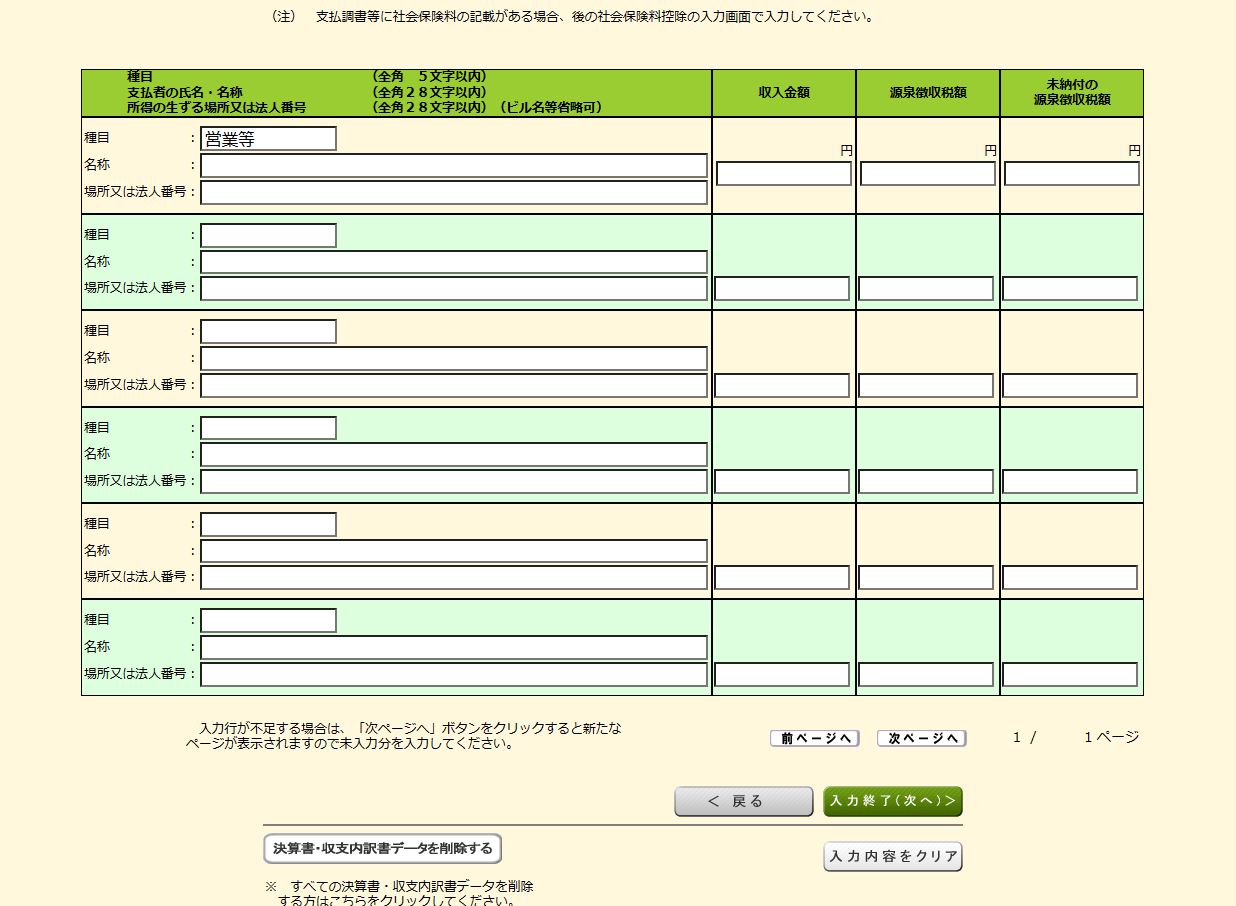

確定申告書等作成コーナー-源泉徴収

こちらの項目に入力します。

- 種目:営業等

- 名称:取引先(売上をくれた相手)の名称

- 場所又は法人番号:取引先(売上をくれた相手)の住所又は法人番号

- 収入金額:この取引先からの売上総額

- 源泉徴収税額:源泉徴収された金額

- 未納付の源泉徴収税額:通常は空欄

入力が完了したら『入力終了(次へ)』をクリックします。

確定申告書等作成コーナー-収入金額・所得金額の入力02

その他の収入があれば、該当する項目に入力します。

えもんだ社長は役員報酬(給与所得)があるので入力しました。

本題からはそれますが、、、

会社経営をし役員報酬を得ながら個人事業主としての売上を得るとかなり節税が出来ます。

詳細についてご興味がある方は、以下の記事をご覧ください。

https://pgapp.net/tax-accountant-levarage/

完了したら、最下部の『入力終了(次へ)』をクリックします。

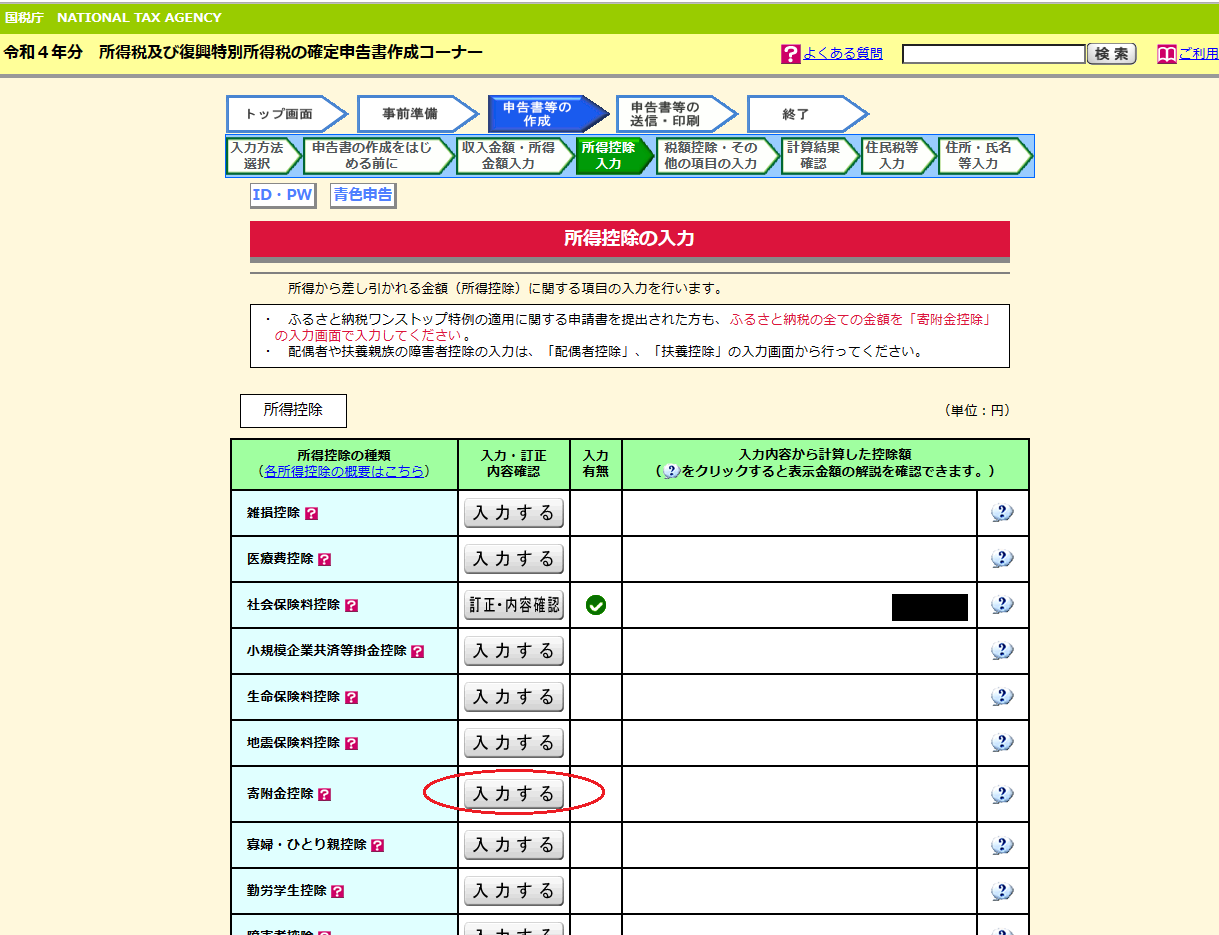

確定申告書等作成コーナー-所得控除の入力

続いて、所得控除の入力フォームが出ます。

ふるさと納税はここで入力します。

確定申告書等作成コーナー-所得控除の入力(寄付金控除)

このような画面が出ますので、寄付先から送られてくる寄附金受領証明書を見て入力しましょう。

入力が終わったら、最下部の『入力終了(次へ)』をクリックします。

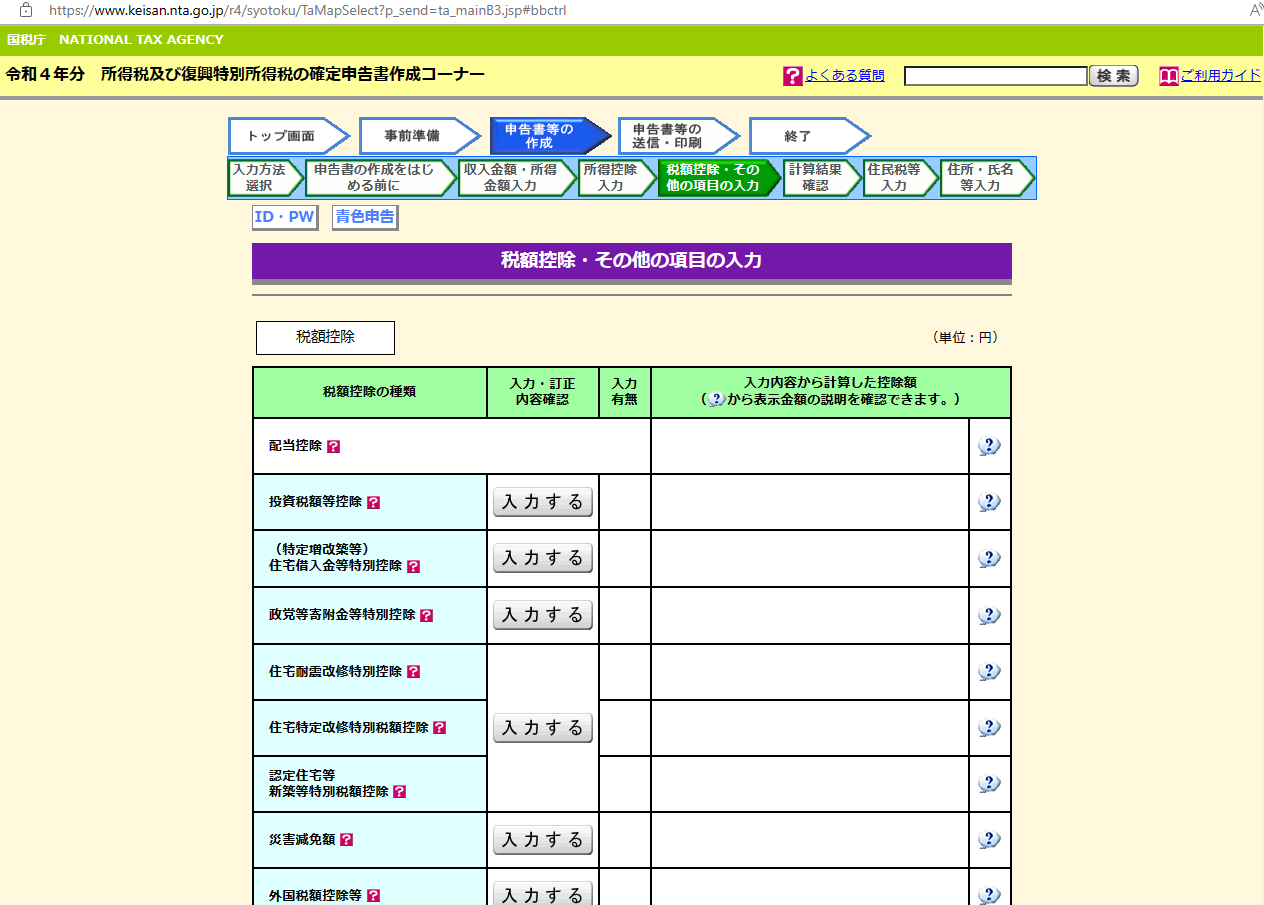

確定申告書等作成コーナー-税務控除

その他税額控除の入力フォームです。該当する項目があれば入力しましょう。

完了したら『入力終了(次へ)』をクリックします。

確定申告書等作成コーナー-計算結果確認

確認画面が出ます。会計ソフトの数字と相違が無いことを確認し、最下部の『次へ』をクリックします。

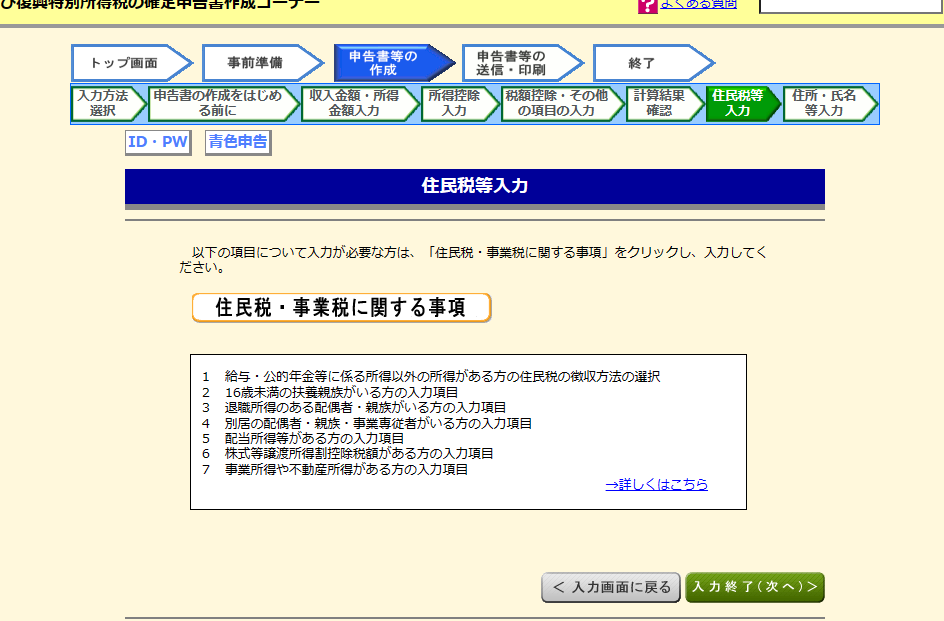

確定申告書等作成コーナー-住民税等入力

続いて、住民税に関する項目の入力画面が出ます。

表示の7項目のいずれかに該当する方は『住民税・事業税に関する事項』をクリックして入力します。

完了したら『入力終了(次へ)』をクリックします。

確定申告書等作成コーナー-住所・氏名などの入力

住所・氏名などの入力画面が表示されます。

今回は還付がありましたので、振込先口座番号情報の入力欄が出ました。

入力して最下部の『次へ進む』をクリックします。

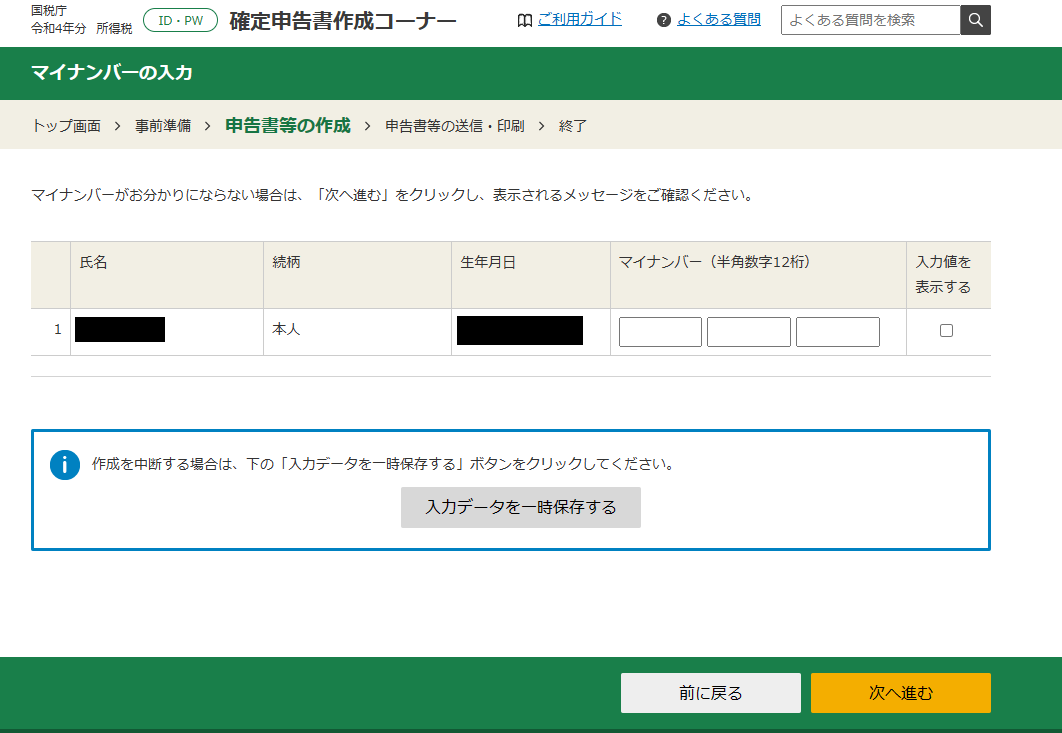

確定申告書等作成コーナー-マイナンバー入力

マイナンバー入力画面が出ます。

ご自身に通知されたマイナンバーを入力します。(マイナカードの有無は関係ありません)

確定申告書等作成コーナー-送信前の申告内容確認

最終確認画面が出ます。帳票なども念のためダウンロードしておきましょう。

確定申告書等作成コーナー-送信準備

送信前の注意事項です。

これまで入力した内容に沿って質問事項が出ます。

通常はデフォルトで問題ありませんが、念のため一通り読んで確認しておきましょう。

確定申告書等作成コーナー-確定申告書データの送信

暗証番号を入力し『送信する』をクリックします。

確定申告書等作成コーナー-送信確認(即時通知)の確認

こちらの画面で『正常に送信が完了しました。』という文言が表示されていれば、確定申告は完了です。

概要:(取得済みの)マイナカード+e-Taxソフト(WEB版)利用

冒頭の概要でも説明しましたが、マイナカードは申請から発行まで早くても1ヶ月程は必要です。

すでに発行済みの方以外には参考にならないかと思います。

マイナカードをすでにお持ちの方は、パソコンとスマホがあれば、役所に出向くことなく休日に自宅で確定申告が完了します。

前提条件と必要なモノは以下の通りです。

前提条件

- e-Taxソフト(WEB版)を利用する(青色申告控除額が65万円になる)

- PCで申告する(スマホ用サイトもあります。スマホ利用の方は適宜読み替えでご対応ください)

- すでにマイナカードを所持している

- 会計ソフトを利用(e-Tax用の.xtxファイルが必要)

- 2022年中の取引の情報を全て会計ソフトに入力済みである

用意するモノ

- マイナカード

- マイナカードのICチップを読み取り可能なスマホ。

(現行のほとんどの機種が対応しています。心配ならこちらでご確認ください。https://www2.jpki.go.jp/prepare/pdf/nfclist.pdf) - 推奨環境を満たすPC(https://www.e-tax.nta.go.jp/uketsuke/uketsuke1.htm#Link2)

- 電子申告用の.xtxファイルを出力可能な会計ソフト

やり方:(取得済みの)マイナカード+e-Taxソフト(WEB版)利用

それではマイナカード+e-Taxでの確定申告のやり方を解説します。

全体は以下の流れで進みます。

- スマホにマイナポータルアプリをインストール

- マイナカードを用いて利用者識別番号の取得

- 電子申告用.xtxファイルの取得

- e-Taxソフト(WEB版)で確定申告

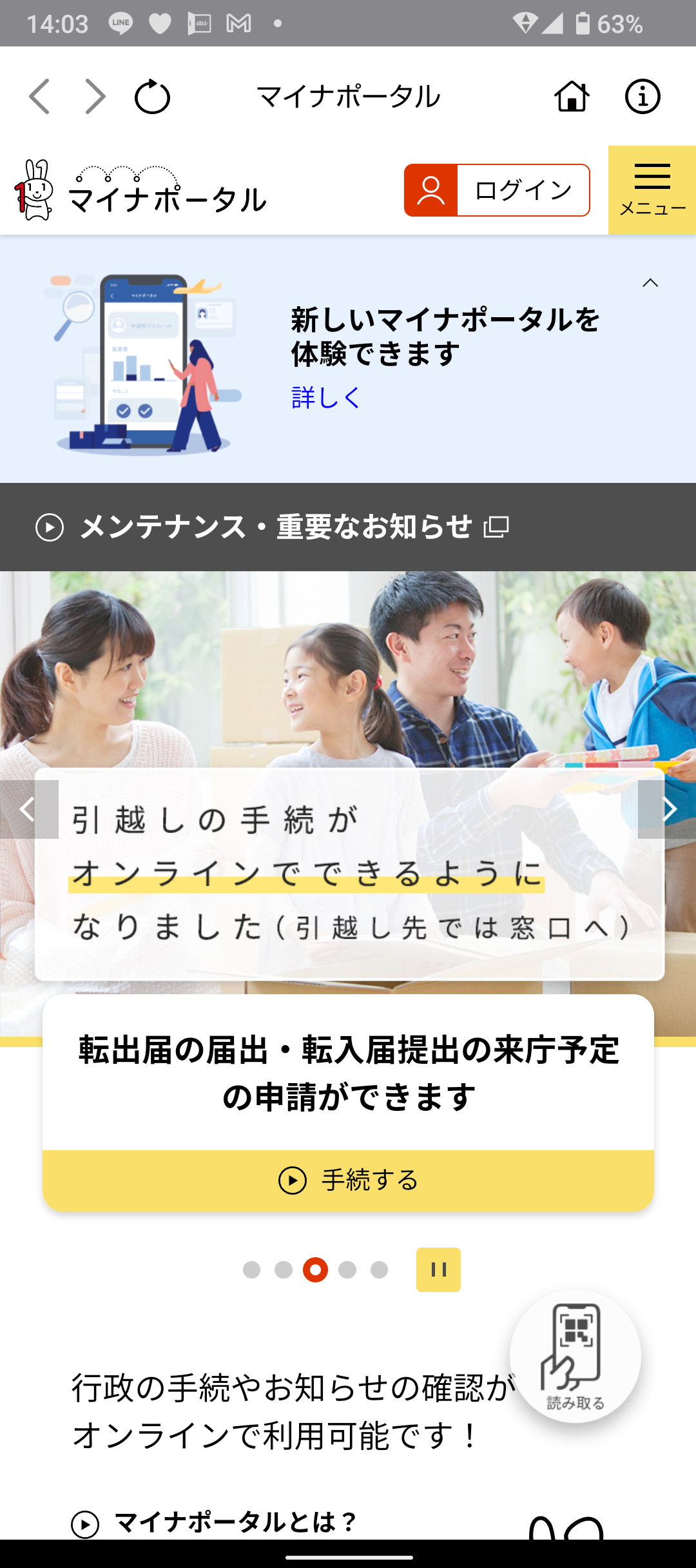

1.スマホにマイナポータルアプリをインストールし設定

Google PlayやApp Storeで「マイナポータル」と入力してアプリをダウンロードします。

アプリを立ち上げると、こちらのホーム画面が出ます。

マイナポータル-ログイン01

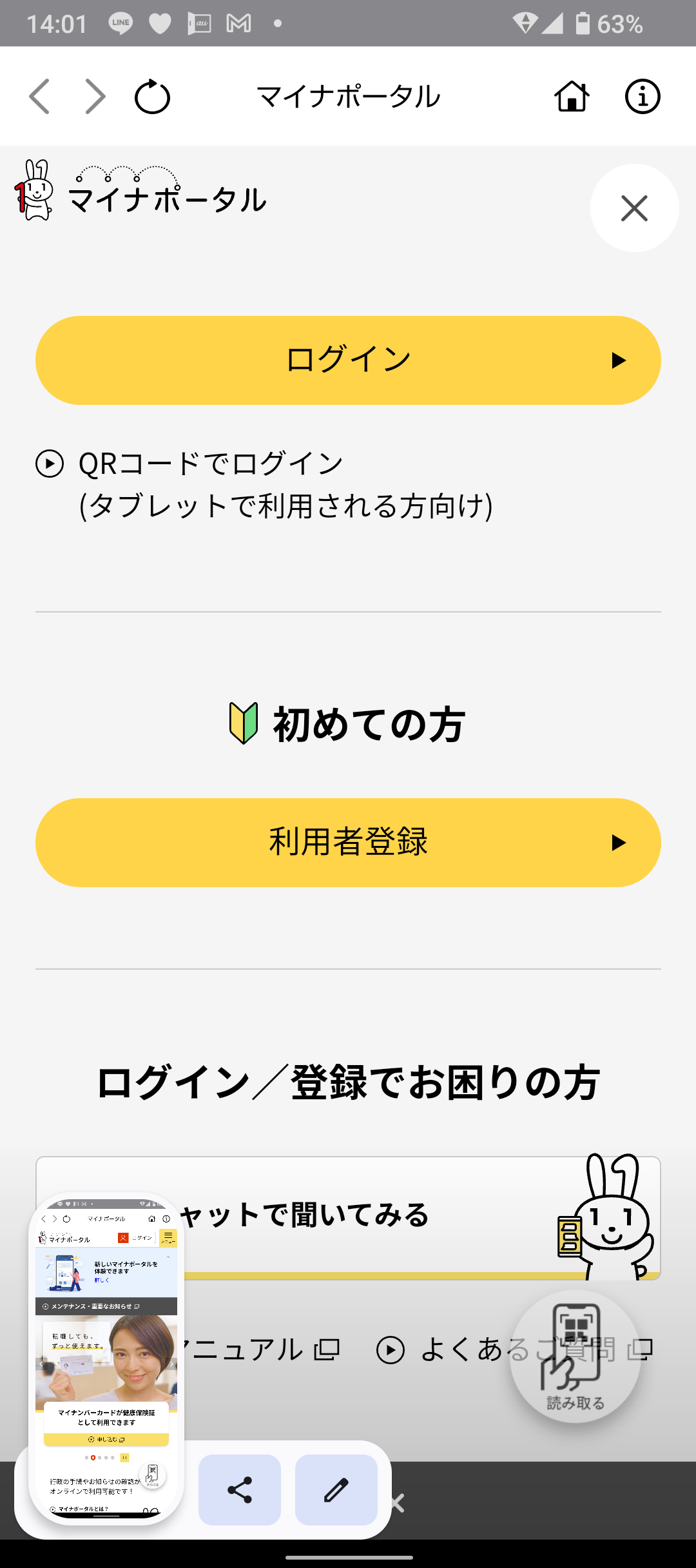

右上にある『ログイン』というボタンをタップします。

マイナポータル-ログイン02

続いて表示される画面の『利用者登録』をタップします。

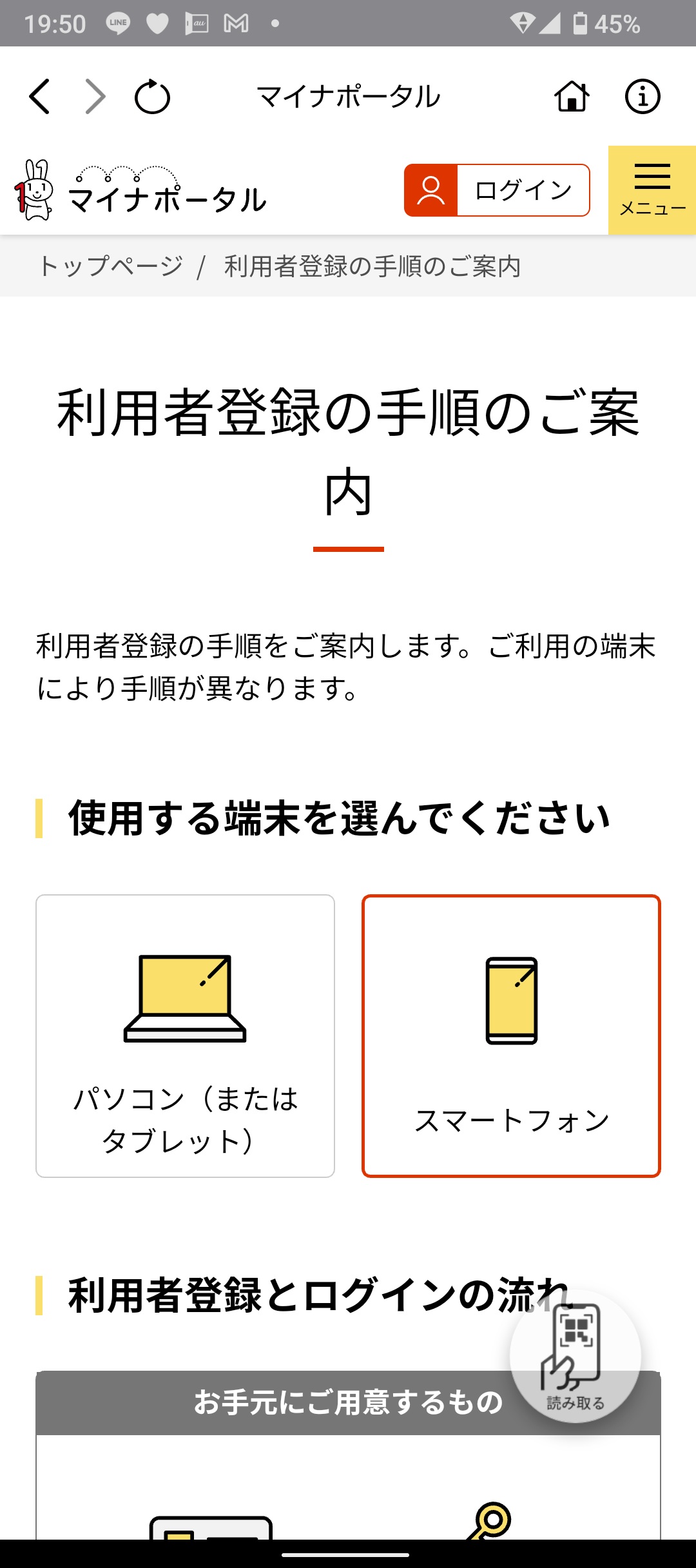

マイナポータル-利用者登録01

続いて表示される画面で『スマートフォン』を選び、画面を一番下までスクロールします。

マイナポータル-利用者登録02

ここにある赤い『利用者登録/ログイン』をタップします。

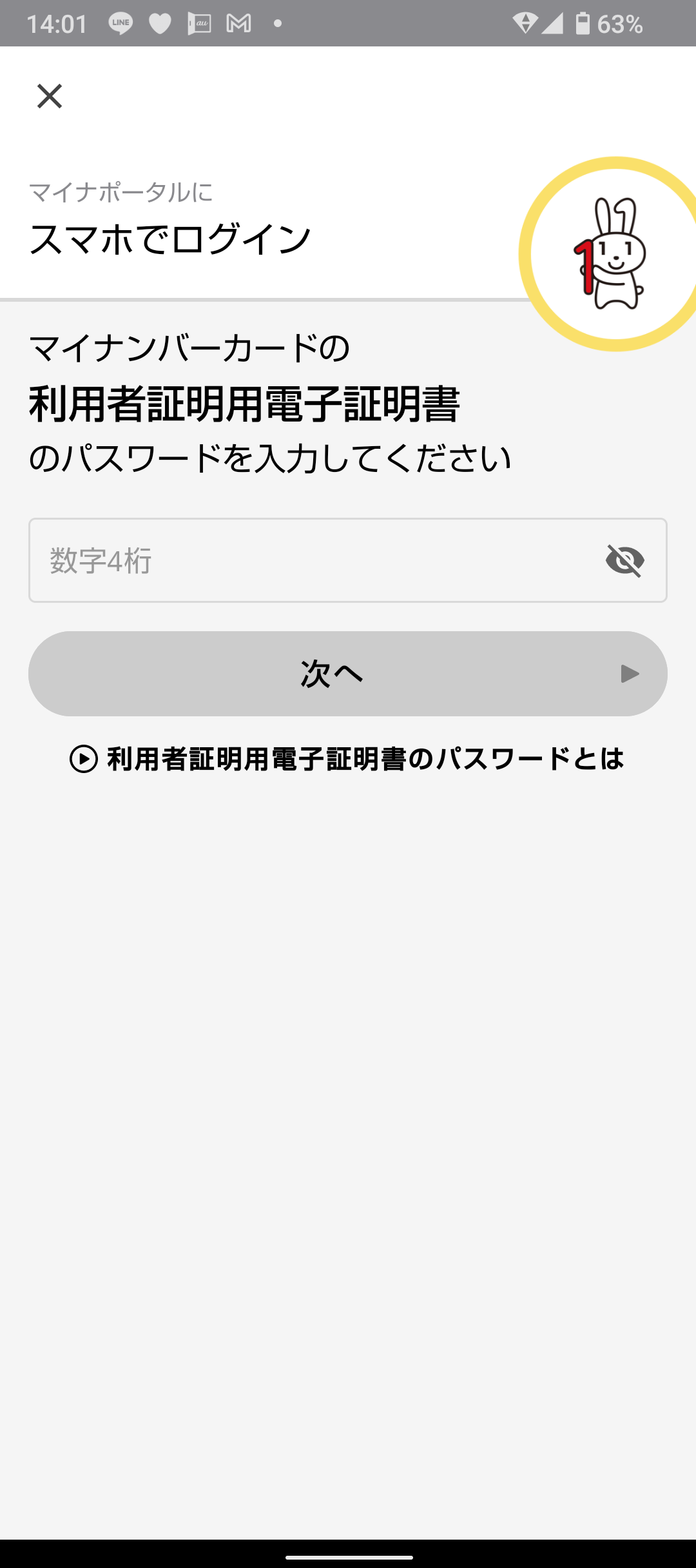

マイナポータル-利用者登録03

続いて、マイナカード作成時に設定した4桁の暗証番号の入力画面が出るので、入力します。

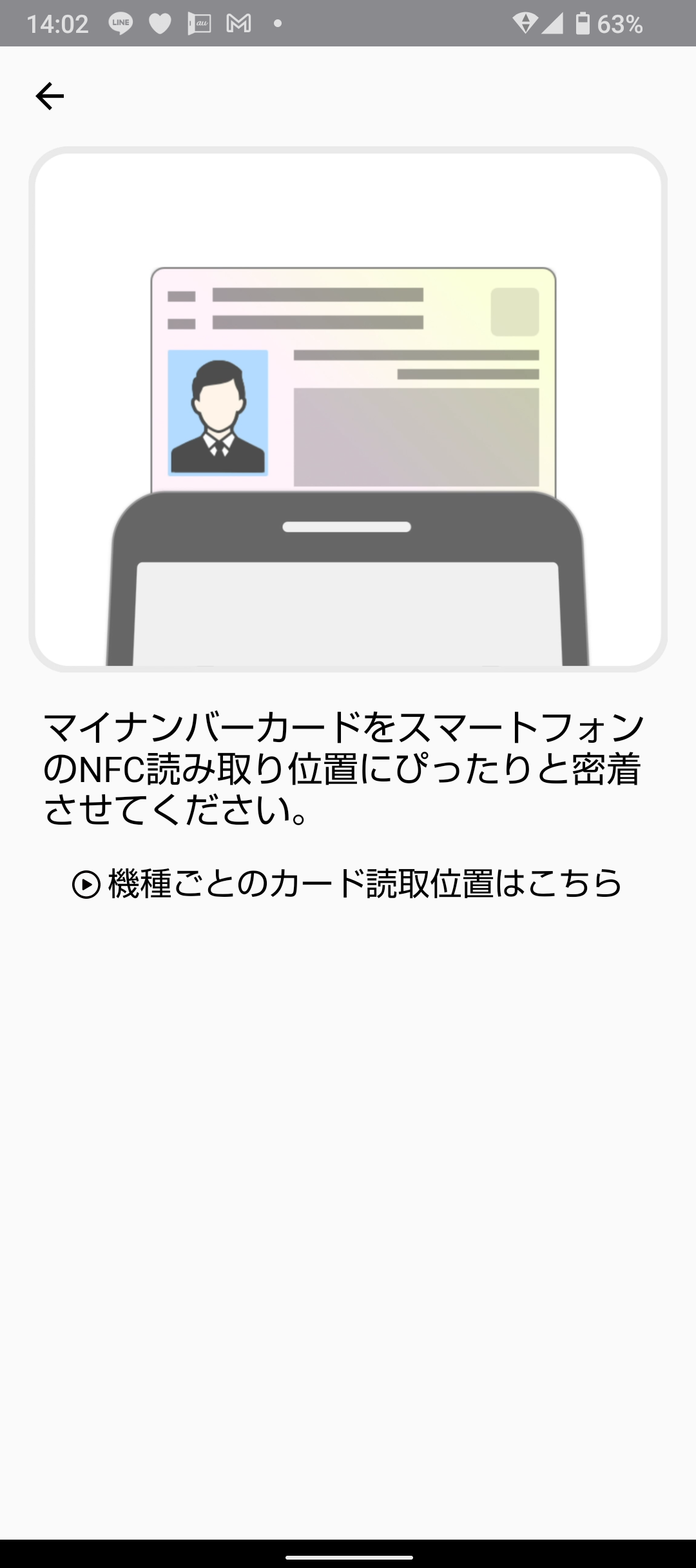

マイナポータル-利用者登録04

マイナカードのICチップ読み取りに進みます。

カードをスマホに直で当てます。(カメラ読み取りではありませんのでご注意を)

読み取り位置が不明なら『機種ごとのカード読取位置はこちら』をタップして確認しましょう。

続く画面の指示に従ってご自身の情報を入力すれば利用者登録は完了です。

この後のe-Taxの手続きで利用するのは、アプリホーム画面の右下に出る『読み取る』です。

※『ログイン』ではありません。

マイナポータル-読み取り

e-Taxの手続きでQRコードが表示されますが、

- マイナポータルアプリの『読み取る』でe-Tax画面上のQRコード読み取り

- 暗証番号4桁の入力

- マイナカードのICチップ読み取り

を行い、確定申告をしている本人の電子認証を行います。

2.利用者識別番号の取得

続いて、利用者識別番号を取得します。

この利用者識別番号は会計ソフトで確定申告用データを作成するときに用います。

よって、会計ソフトでのデータ作成以前にこちらの手続きをやりましょう。

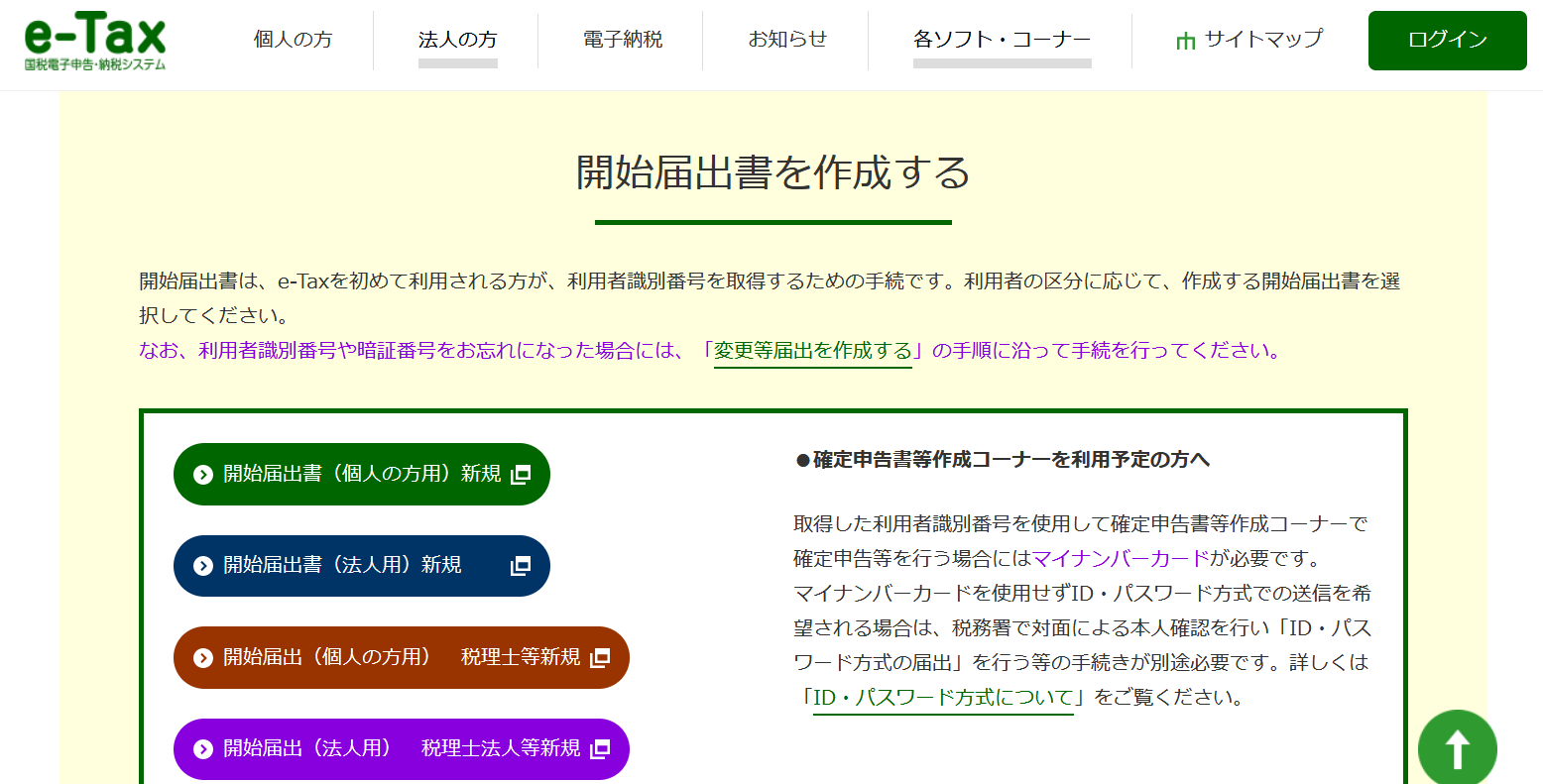

https://www.e-tax.nta.go.jp/todokedesho/kaishi3.htm#tabs_1

PCで上記サイトにアクセスし「開始届出書の作成」をすると利用者識別番号を取得できます。

開始届出書を作成する

『開始届出書(個人の方用)新規』をクリックします。

開始届け出(個人の方用)新規

『マイナンバーカードをお持ちの方はこちら』をクリックします。

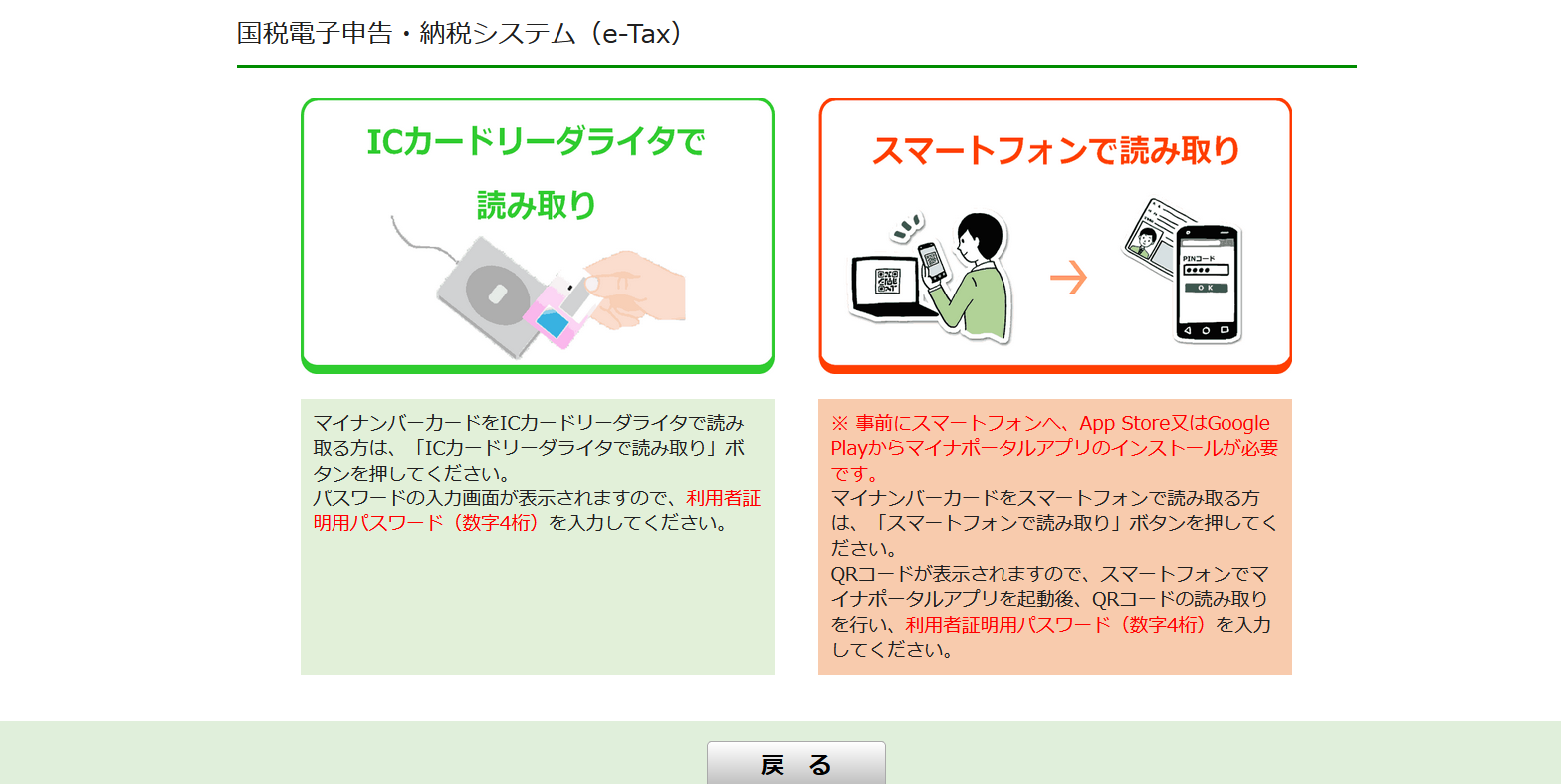

読み取り方法選択画面

『スマートフォンで読み取り』をクリックします。

※推奨環境についての注意事項が出る場合もありますが、とりあえずは気にしなくて大丈夫です。

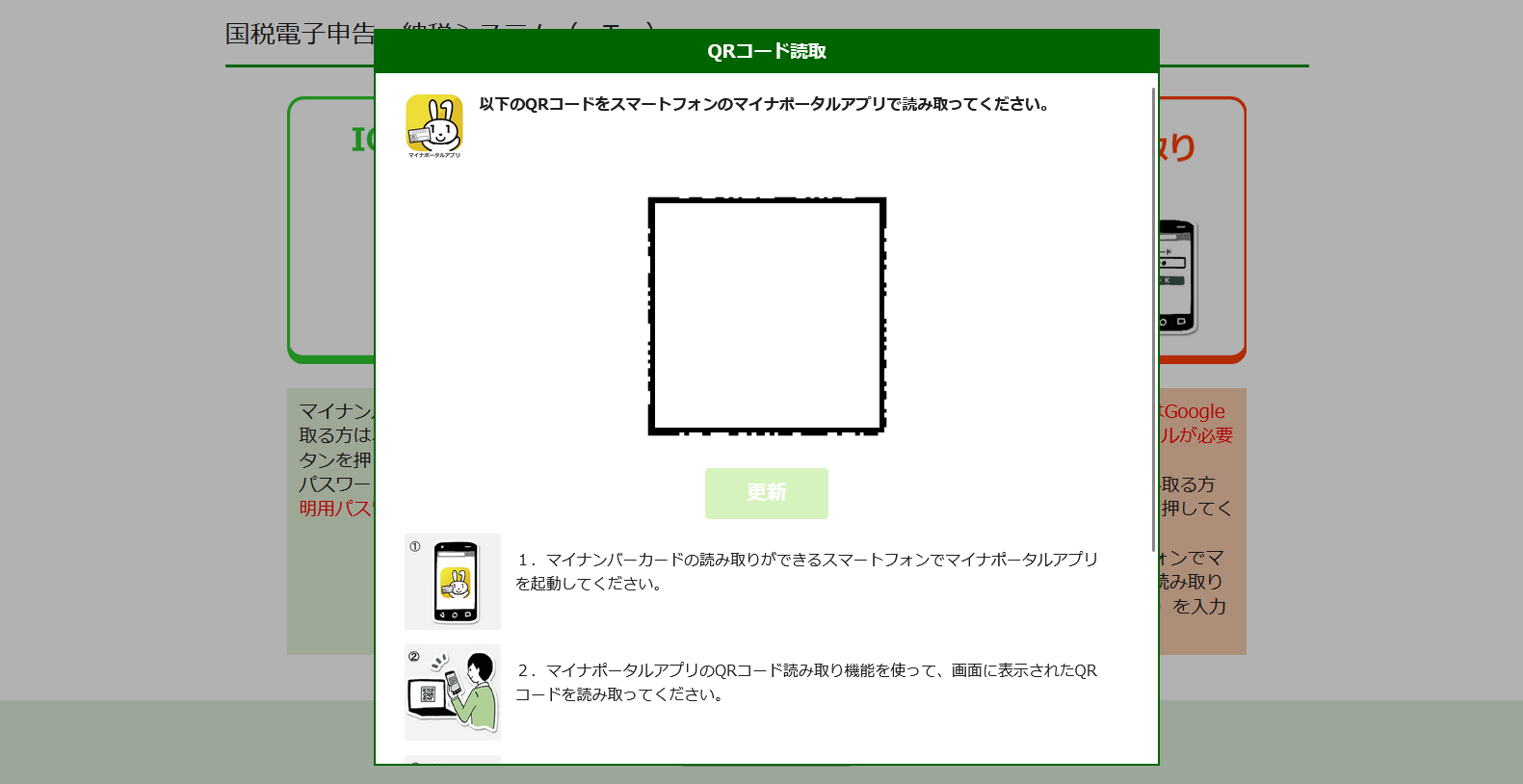

QRコード表示

表示されるQRコードを、先ほどインストール・設定したスマホのマイナポータルプリで読み取ります。

続いてスマホ上に表示される暗証番号4桁入力と、マイナカードICチップ読み取りをすると電子認証されます。

その後、画面の指示に従ってご自身の情報を入力すれば利用者識別番号が表示されます。

3.電子申告用.xtxファイルの取得

続いて、会計ソフトで電子申告用の.xtxファイルを出力します。

この手続きをするには、会計ソフトに2022年中の取引をすべて入力し、確定申告書類を作成できる状態になっている必要があります。

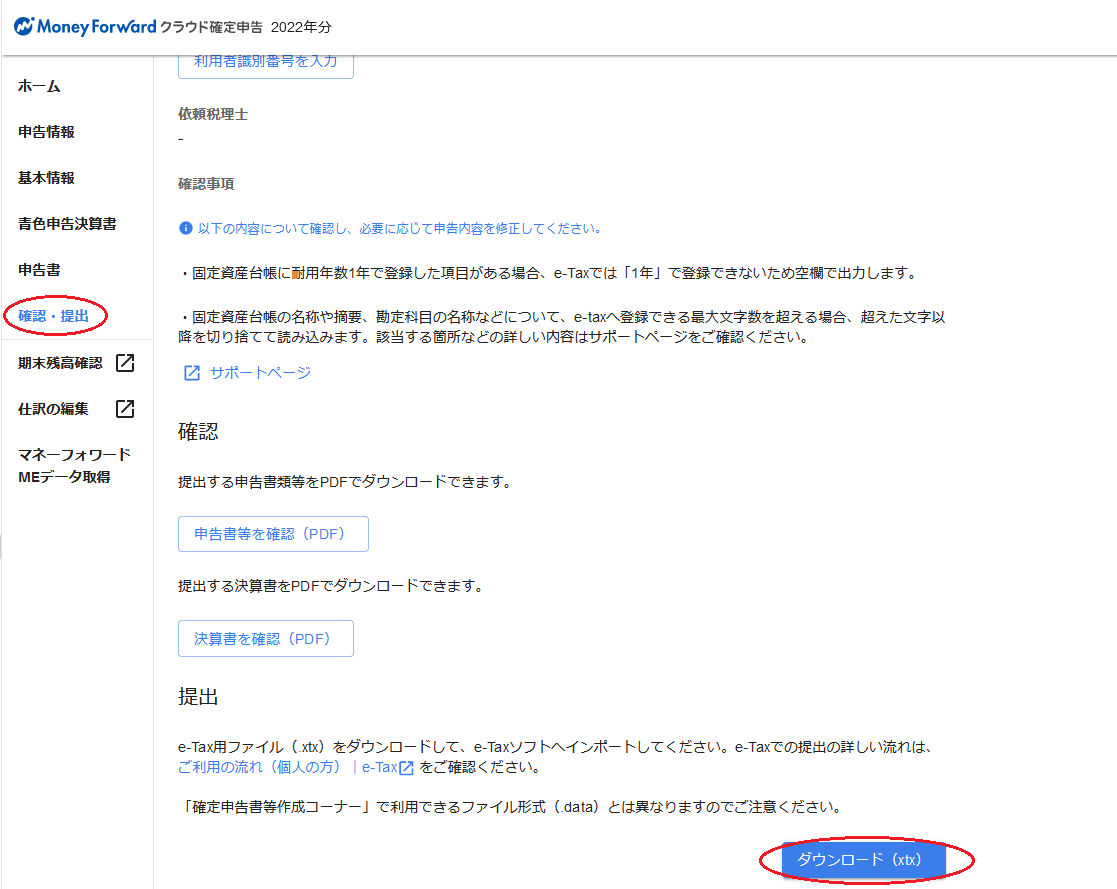

こちらはお持ちの会計ソフトによって違いますが、えもんだ社長が使っているMFクラウドの画面で簡単に説明します。

ホーム画面から『確定申告する』を選びます。

MFクラウド画面

利用者識別番号は『確認・提出』→『利用者識別番号を入力』とクリックした先の画面で入力します。

利用者識別番号入力

売上や経費などの情報を入力し終えて、確定申告にかかわる情報も入力し終わったら、提出の為の.xtxファイルを出力します。

.xtxファイル出力

ここで取得したデータは、次のe-Taxでの申請で利用しますので、分かりやすい名前のフォルダを作成し格納しておきましょう。

4.e-Taxソフト(WEB版)で確定申告

最後に、e-Taxで申告します。

クライアントソフトやスマホ版など色々ありますが、ここではe-Taxソフト(WEB版)を用います。

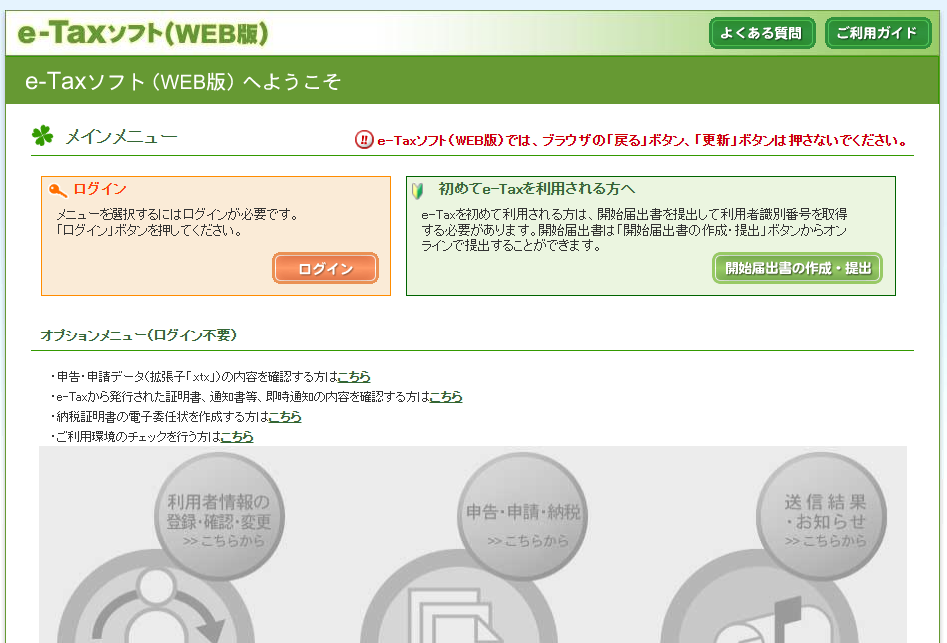

まずは以下サイトにアクセスします。

clientweb.e-tax.nta.go.jp/UF_WEB/WP000/FCSE00001/SE00S010SCR.do

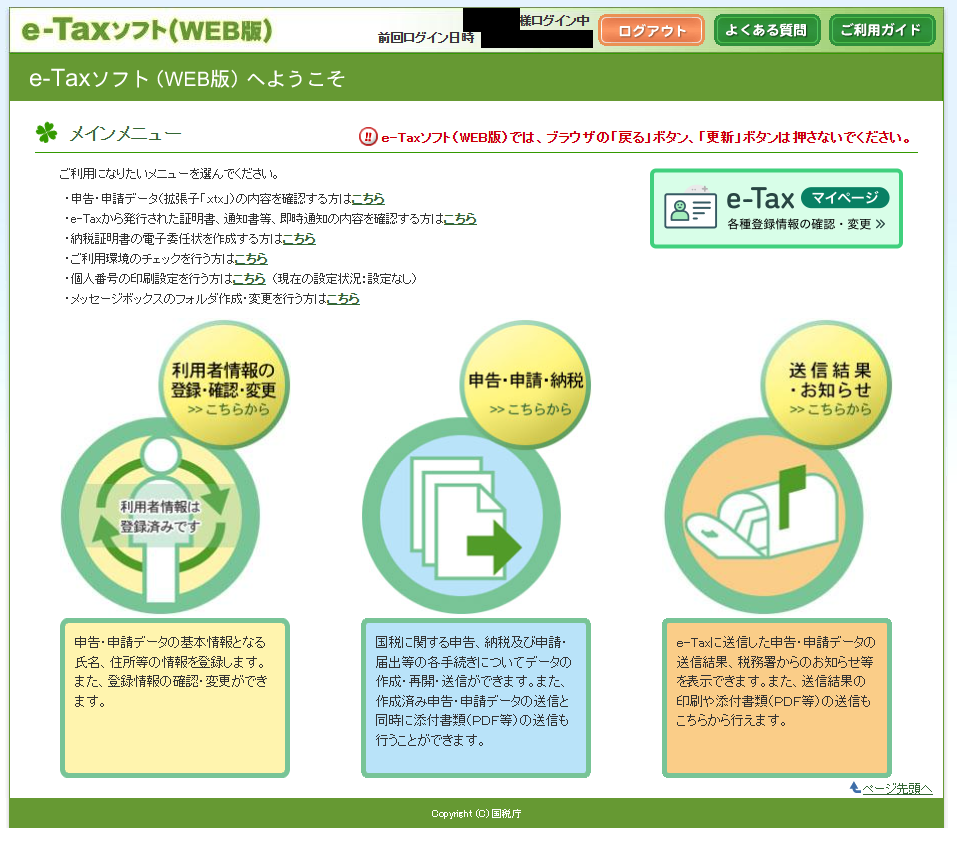

e-Taxソフト(WEB版)

手順2ですでに開始届出書を提出してありますので、左の『ログイン』をクリックします。

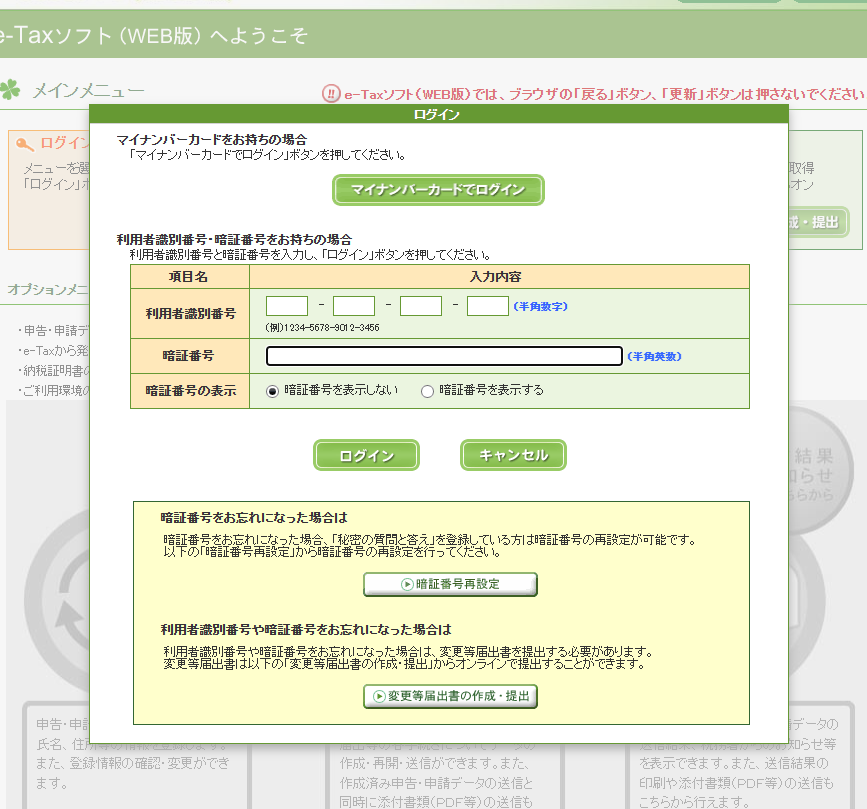

e-Taxログイン画面

上部の『マイナンバーカードでログイン』をクリックします。

※利用者識別番号と暗証番号の入力はしません

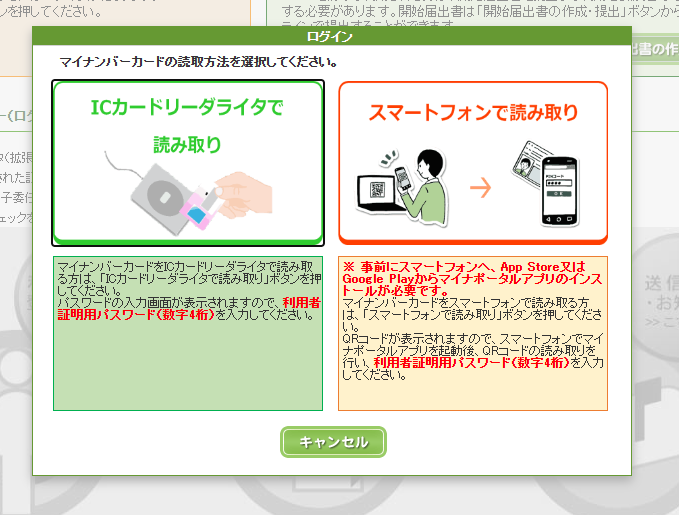

ログイン方法選択画面

右側の『スマートフォンで読み取り』を選びます。

利用者識別番号取得時と同じようにQRコードが表示されますので、スマホのマイナポータルアプリを立ち上げ、ホーム画面右下『読み取る』ボタンからQRコード読み取り、暗証番号4桁入力、ICチップ読み取りをします。

e-Taxソフトメインメニュー

真ん中の『申告・申請・納税』をクリックします。

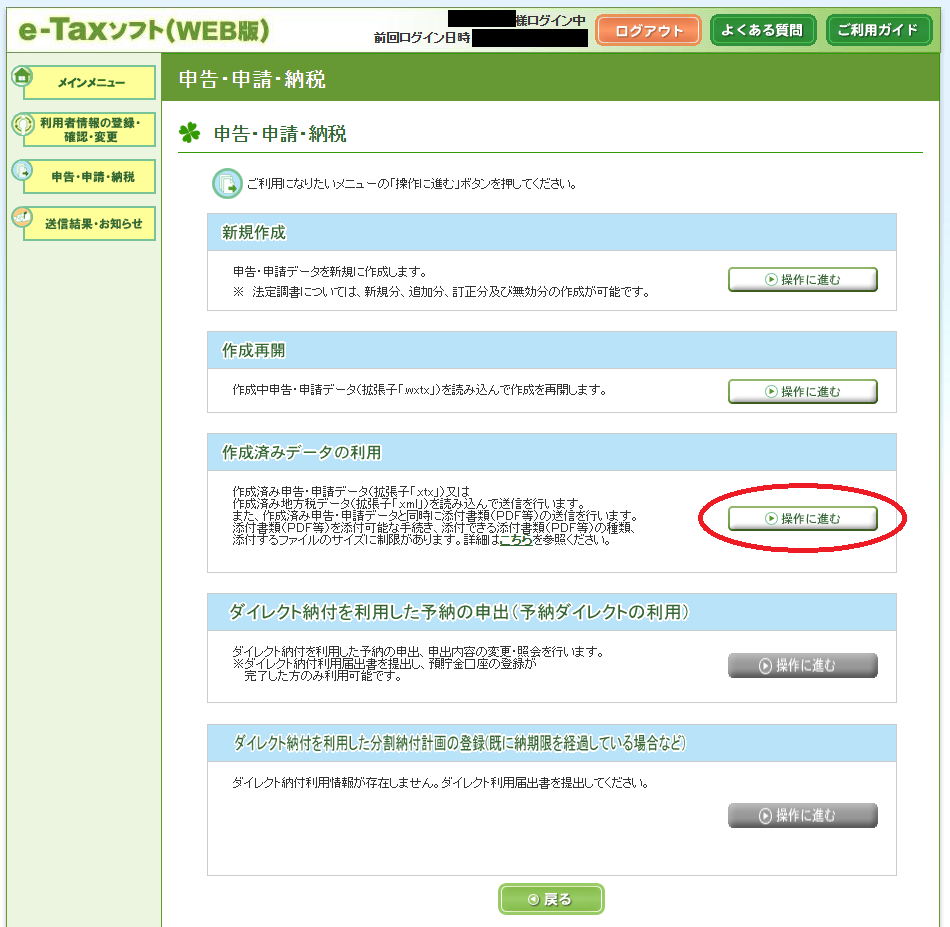

e-Taxソフト申告・申請・納税

中段の『作成済みデータの利用』をクリックします。

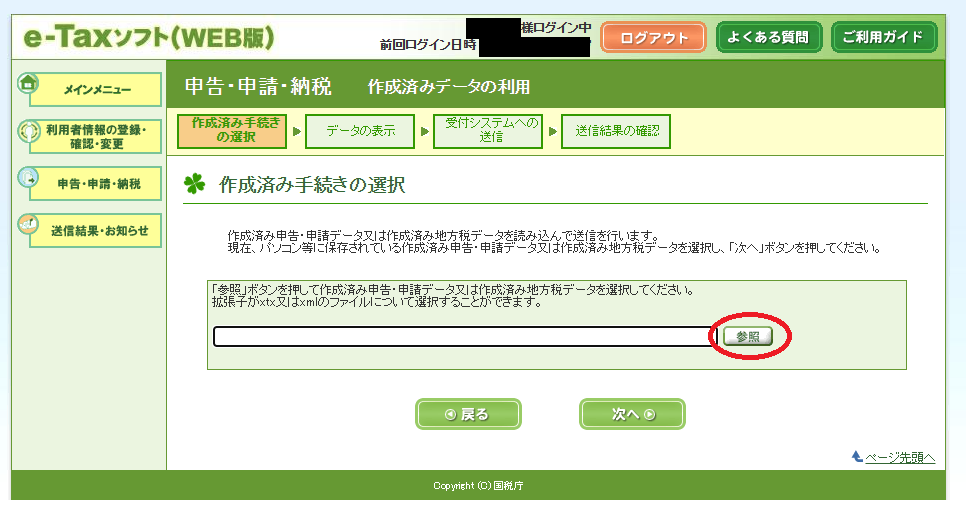

e-Taxソフト作成済み手続きの利用01

手順3.で取得した.xtxファイルをアップロードします。

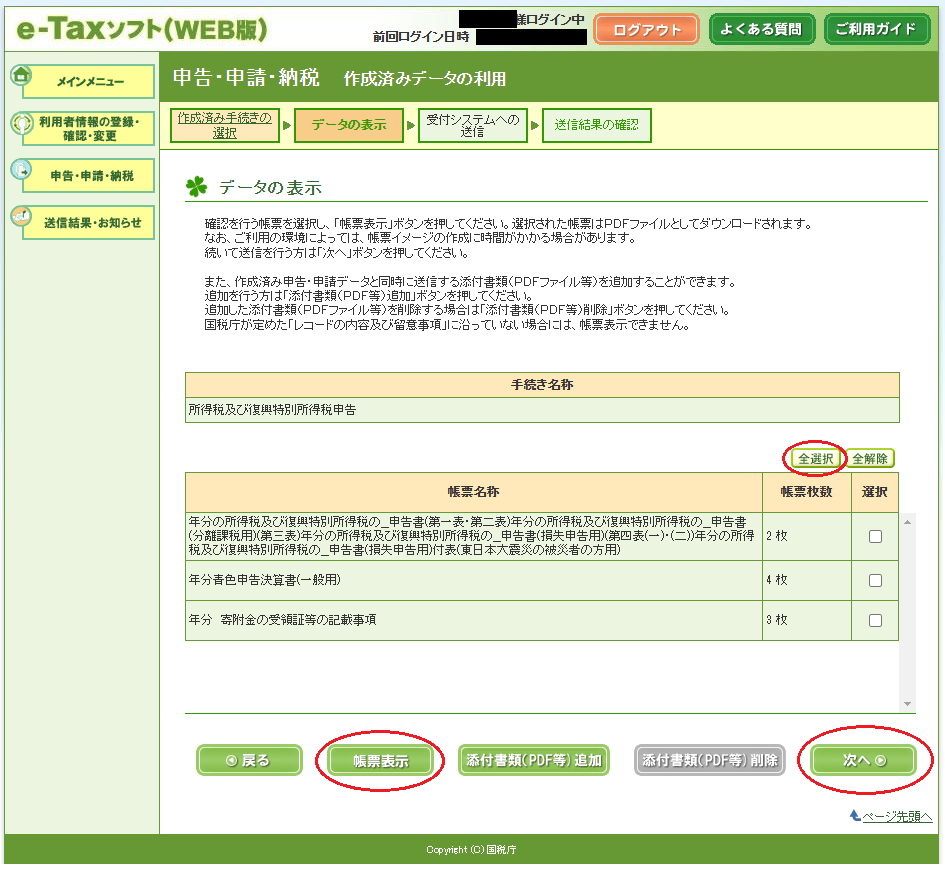

e-Taxソフト作成済み手続きの利用02

申告において必須ではありませんが『全選択』クリックの上で『帳票表示』をクリックすれば、帳票をPDFで作成・保存できます。

会計ソフトの内容と同じではありますが、念のため提出データも保存しておきましょう。

保存が完了したら『次へ』をクリックします。

ここで電子証明書のインストールを促す画面が表示されます。

画面の指示通りに.exeファイルをダウンロードしインストールすれば完了しました。

スクショを取ってなかったので画像での説明はありません。悪しからず。

e-Taxソフト作成済み手続きの利用03

確認画面が出ます。誤りなど無ければ『送信』をクリックします。

※フォルダ選択は自由にしてOKです。通常はフォルダ分けするほど沢山の手続きはしていないと思いますので、デフォルトの『未選択(共通フォルダ)』で大丈夫です。

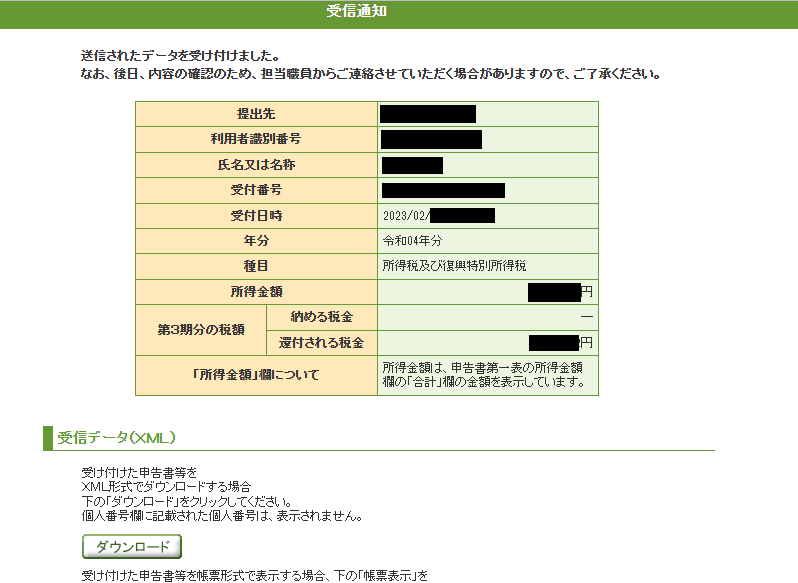

送信後「送信結果・お知らせ」の中に、

e-Taxソフト受信通知

上記の様な受信通知が入っていれば、確定申告は完了です。

まとめ

今年初めてやったのですが、マイナカードは総務省、e-Taxは国税庁の管轄の為か、両方を用いての申告はとても大変でした。

しかし、家にいながら休日でも手続きが完了するのはかなり楽です。

また、控除額が10万円多くなるのも有利です。ほとんどの人は手残りが3万円ほど増えるかと思います。

冒頭にも書きましたが、これらの煩雑な手続きが嫌であれば、税理士の先生にお願いするのも手です。

個人事業専門の格安節税コンサル税理士事務所

こちらに相談すれば、多くのフリーランスエンジニアは

節税額 > 税理士顧問料

となります。

フリーの方ならまずは無料見積もりを!

※契約時に「えもんだ社長のブログを見た」と言えば初月無料で顧問してもらえますので、お忘れなく!

記事の途中で少々紹介したとおり、マイクロ法人と個人事業主の二刀流だとかなりの節税が見込めます。

この記事がお読みの方の確定申告のお役に立てれば幸いです。

それでは (=゚ω゚)ノ